Všetky príspevky admin

Mimoriadne splátky hypotéky alebo peniaze investovať?

Aj vám finančný poradca odporúčal popri hypotéke sporiť? Zdá sa vám to ako nezmysel?

V súčasnosti sú úrokové sadzby hypoték veľmi nízke, dnes je dokonca možné získať úver s úrokovou sadzbou nižšou ako 1% ročne.

Pred podpisom hypotéky sa rozhodujete aj o tom, ako vysoká bude splátka resp. akú dlhú splatnosť úveru nastaviť. Možnosti je viacero:

- Dobu úveru nastaviť tak, aby splátka bola čo najvyššia

- Úver nastaviť s čo najdlhšou splatnosťou (30-40 rokov) a ušetrené splátky investovať

Ktorá možnosť je lepšia?

Napríklad si beriete hypotéku v hodnote 150 000€ a rozhodujete sa, či splatnosť úveru nastavíte na:

- 20 rokov (splátka je vyššia),

- alebo na 30 rokov (splátka je nižšia) a ušetrené peniaze investujete s výnosom 5% ročne.

|

Možnosť č.1 |

Možnosť č.2 |

|

| Výška hypotéky |

150 000 € |

150 000 € |

|

Úroková sadzba úveru |

0,80% |

0,80% |

| Doba splatnosti |

20 rokov |

30 rokov |

| Výška mesačnej splátky |

676,54 € |

468,80 € |

| 20. rok – stav: | Splatenie hypotéky |

Zostáva splatiť: 56 160 € Máme nasporené: 85 438 € (sporenie 207 € / mesačne |

Výhody možnosti č. 2:

- po 20. roku si môžete vybrať, či vyplatiť hypotéku alebo použiť prostriedky inak

- v ľubovoľnom okamihu môžete svoje prostriedky vybrať

- oproti možnosti číslo 1. je mesačná splátky hypotéky nižšia o 207 mesačne a vklad do sporenia je v prípade nevyhnutných udalostí možne vynechať bez sankcie

- s nasporenými peniazmi viete celý zostatok úveru vyplatiť už po 16 rokoch a 8 mesiacoch – môžete si dobu splácania úveru skrátiť o 3 roky a 4 mesiace, ak sa tak rozhodnete

Investovanie popri hypotéke má nesporné výhody. Finančný poradca vám vie vybaviť dobré podmienky úveru a zároveň vám ukáže možnosti ako tento úver splatíte skôr.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Klesajúce tarify v rizikovom životnom poistení

Rizikové životné poistenie je komplexný a vcelku zložitý finančný produkt, ktorý nepozostáva len z poistenia rizika smrti. V rizikovom životnom poistení je možné okrem rizika smrti poistiť aj riziká chorôb a úrazov, invalidity, nesebestačnosti, pobytu v nemocnici, chirurgického zákroku, popálenín a iných poranení…

V rizikovom životnom poistení je dokonca na výber z viacerých spôsobov krytia:

- A) Krytie s konštantnou poistnou sumou – keď sa vaša poistná suma nijako nemení a počas celej doby poistenia ostáva zachovaná

- B) Krytie s lineárne klesajúcou poistnou sumou – keď sa vaša poistná suma pravidelne lineárne znižuje.

Krytie s lineárne klesajúcou poistnou sumou

Tento spôsob krytia sa dá nastaviť iba vo vybraných pripoisteniach a nemajú ho k dispozícii všetky poisťovne. S klesajúcim spôsobom krytia sa môžeme stretnúť pri pripoistení týchto rizík:

- Riziko smrti

- Riziko čiastočnej alebo riziko trvalej invalidity

- Riziko závažných ochorení (kritické choroby ako rakovina, mozgová príhoda, infarkt a podobne)

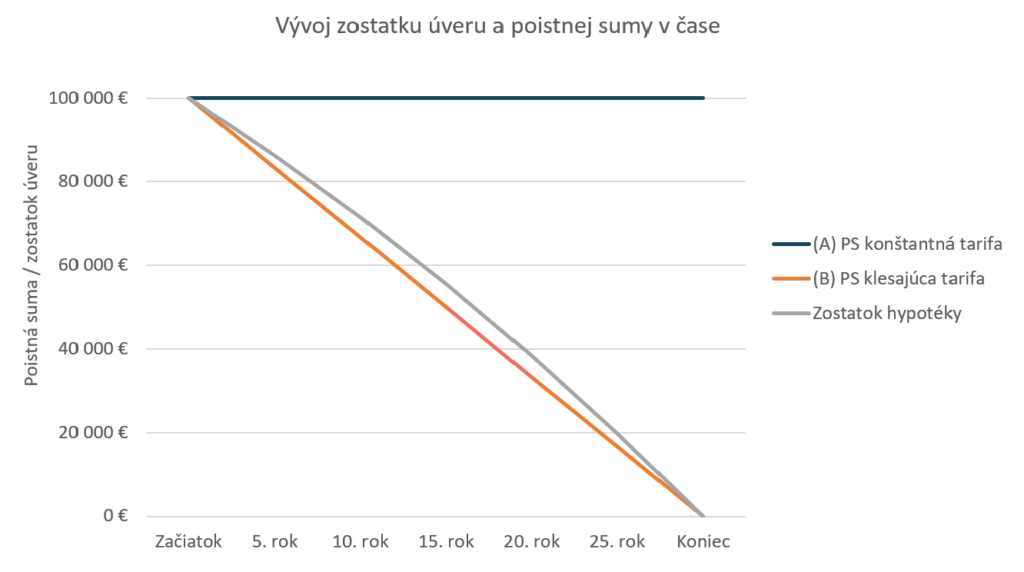

Poistná suma takéhoto poistenia sa lineárne znižuje a poistenie vás každým rokom kryje na nižšiu poistnú sumu. Ako funguje tento princíp v praxi, najlepšie ilustrujeme na modelovom príklade:

- Klient má hypotéku vo výške 100 000 eur, úroková sadzba úveru je 1,5% a splatnosť úveru je 30 rokov.

Klient si nechal vypracovať 2 ponuky na krytie samostatného rizika smrti vo výške 100 000 eur. V prípade A má poistenie smrti nastavené spôsobom konštantnej poistnej sumy, v prípade B ma riziko smrti kryté spôsobom klesajúcej poistnej sumy.

Ako sa vyvíja poistná suma (PS) oboch pripoistení a zostatok úveru v čase znázorňuje nasledujúca tabuľka:

|

Výška poistnej sumy pre riziko smrti v čase |

|||

|

Doba |

(A) |

(B) PS klesajúca tarifa |

Zostatok hypotéky |

|

Začiatok |

100 000 eur | 100 000 eur |

100 000 eur |

|

5. rok |

100 000 eur | 83 333 eur |

86 294 eur |

|

10. rok |

100 000 eur | 66 666 eur |

71 521 eur |

|

15. rok |

100 000 eur | 50 000 eur |

55 598 eur |

|

20. rok |

100 000 eur | 33 333 eur |

38 436 eur |

|

25. rok |

100 000 eur | 16 666 eur |

19 938 eur |

|

Koniec |

100 000 eur | 0 eur |

0 eur |

Poistenie s konštantnou tarifou kryje smrť počas celých 30 rokov v rovnakej výške poistnej sumy 100 000 eur. Ak chcete nastaviť poistenie smrti zhruba na výšku zostatku úveru, lepšou voľbou je využiť klesajúcu tarifu. V klesajúcej tarife je výška poistnej sumy zhruba taká, aká je výška zostatku nesplatenej hypotéky. A klesajúca tarifa je oproti konštantnej tarife cenovo výhodnejšia.

Praktické využitie poistení s klesajúcou poistnou sumou

Ako ste si mohli na príklade vyššie všimnúť, klesajúci spôsob pripoistenia je dobrou voľbou pri poistení popri úvere alebo hypotéke. Sumu, ktorú dlžíte banke (tzv. istina úveru) sa rokmi, ako ju splácate, znižuje. Kvôli vyššej cene za poistku a premrštenom krytí nie je dobré riziko smrti poistiť s konštantnou poistnou sumou. V takomto prípade sa viac oplatí poistiť smrť klesajúcou tarifou.

Konštantné poistné sumy poistiek sa tiež neoplatí nastavovať vtedy, ak si klient poctivo a dlhodobo tvorí finančné rezervy – dôchodkové sporenie. Objem jeho finančných rezerv časom rastie a aj tieto rezervy vie použiť v prípade najhoršieho (úraz, choroba, smrť) na kompenzáciu finančných strát. Finančné rezervy poslúžia na zaplatenie lekárskych úkonov a vyšetrení alebo ich v prípade najhoršieho zdedia pozostalí.

Záver

Mať uzatvorené životné poistenie považujeme za zodpovedný prístup. Životné poistenie chráni finančné výpadky z dôvodu choroby, úrazu alebo straty života poisteného. Obzvlášť sú na tieto riziká náchylné rodiny s veľkými úvermi. Životné poistenie by preto mali mať uzatvorené aspoň živitelia rodín.

Pri výbere a nastavení životného poistenia si žiaľ nevystačíte len s laickými informáciami. Poistné produkty sú prešpikované odbornými výrazmi, rôznymi spôsobmi krytia a sú tiež plné výluk. Dobre sa poistiť vám pomôže váš finančný poradca.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

8% odvod z poistenia sa netýka pripoistení k životnému poisteniu

Po zavedení 8%-nej dane z neživotného poistenia chcel štát uvaliť novú 8 %-nú daň aj na doplnkové poistenia k životnému poisteniu. Doplnkové poistenia sú tie, ktoré si uzatvárate k životnej poistke. Čiže všetky pripoistenia, ktoré sa netýkajú smrti (dožitia sa konca poistnej doby) poisteného ale sú to rôzne pripoistenia:

- úrazu

- invalidity

- pracovnej neschopnosti

- rakoviny

- chirurgického zákroku

- hospitalizácie

- a iné

Problémom najmä pri investičných a kapitálových životných poisteniach s doplnkovými poisteniami bolo vyčíslenie, aká časť ceny ide na životné poistenie a koľko na pripoistenia. Kým pri neživotných poistkách môžu klientom každý rok zmeniť cenu a naúčtovať im daň, pri životných sa to nedá, keďže na celé obdobie zmluvného vzťahu klient platí rovnakú dohodnutú sumu.

Tieto zmluvy sa pritom uzatvárajú s trvaním zmluvného vzťahu aj na niekoľko desaťročí. Zvýšené náklady na daň by tak museli znášať poisťovne. Ministerstvo financií napokon výklad zákona pozmenilo a finančná správa upravila metodický pokyn. Výsledkom je, že poisťovne nemusia odvádzať daň z doplnkových poistení uzatvorených k životným poistkám.

Náš názor k novým daniam z poistenia

Mať uzatvorené životné poistenie považujeme za zodpovedný prístup. Životné poistenie chráni finančné výpadky z dôvodu straty zdravia alebo života poisteného. Obzvlášť sú na tieto riziká náchylné rodiny s veľkými úvermi. Životné poistenie by preto mali mať uzatvorené aspoň živitelia rodín.

Pri nastavovaní životného poistenia je nesmierne dôležité dobre vyhodnotiť riziko a k nemu správne nastaviť jednotlivé poistné sumy pripoistení. Pri výbere a nastavení životného poistenia si nevystačíte len s laickými informáciami. Poistné produkty sú prešpikované odbornými výrazmi a sú plné výluk. Pomôže vám váš finančný poradca.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Kam investovať? Podielové fondy sektora technológií

Technologický sektor prechádza rýchlymi štrukturálnymi zmenami, vrátane mobility, cloud computingu, internetu vecí a všetky tieto faktory menia spôsob, ako o technológiách premýšľame.

Technologický sektor tiahnu rýchlo sa rozvíjajúce témy ako využitie cloudu a prielom v umelej inteligencii, čo prirodzene priťahuje pozornosť investorskej verejnosti. Tá vyhľadáva mnoho zaujímavých investičných príležitostí, a to najmä v oblasti technológií v malých inovatívnych spoločnostiach.

BNP Parvest Disruptive Technology

Fond sa snaží zvýšiť hodnotu svojich aktív v strednodobom horizonte investovaním do akcií, ktoré emitujú spoločnosti v oblasti inovácií alebo využívania inovácií technológií vrátane, okrem iného, umelej inteligencie, cloud computingu a robotiky na celom svete.

Je aktívne spravovaný a ako taký môže investovať do cenných papierov, ktoré nie sú zahrnuté do indexu, ktorým je MSCI World (NR). Príjmy fondu sa systematicky opätovne investujú.

O fonde PARVEST Disruptive Technology:

- fond je koncipovaný tak, aby sa podieľal na výhodách inovatívneho vývoja v oblasti technológií

- koncentrované portfólio 30-50 akcií s dobrou rastovou príležitosťou

- odvetvová alokácia: 75% IT sektor, 25% biotechnológie, e-commerce, fintech

- územná alokácia: 80% USA, vrátane malých spoločností

- aktuálne rating 4 hviezdy Morningstar

Základné údaje fondu

| Kategória fondu: | Akciový – technológie |

| Založenie fondu: | 17 máj 2013 |

| Benchmark: | MSCI WORLD (NR) |

| Nákladovosť fondu (TER): | 1.50% |

| Veľkosť fondu: | 992 mil EUR |

| ISIN kód: | LU0823421689 |

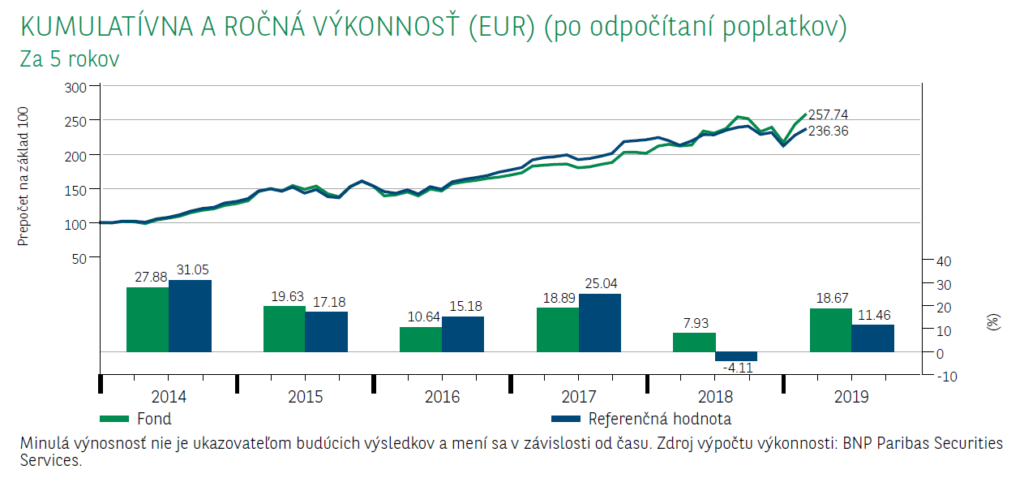

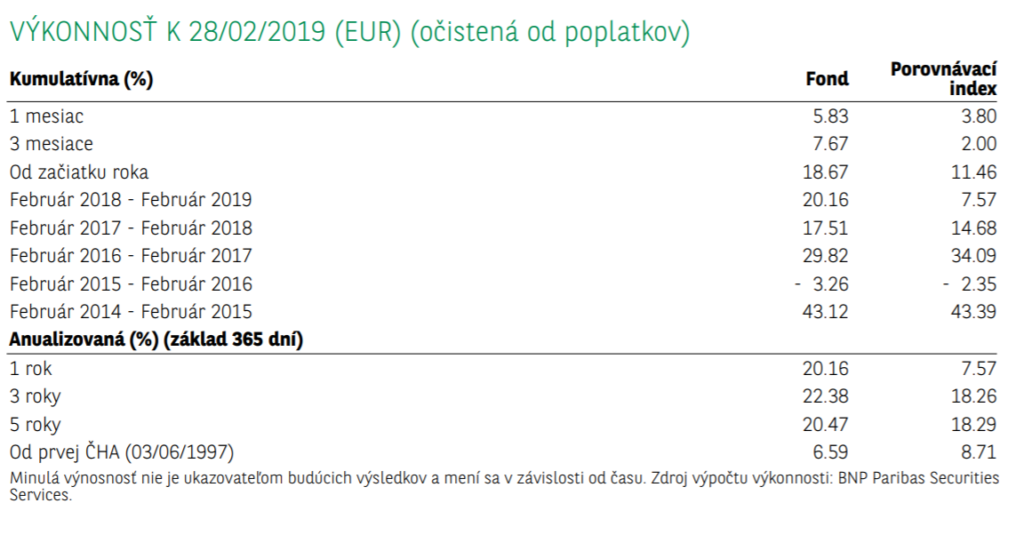

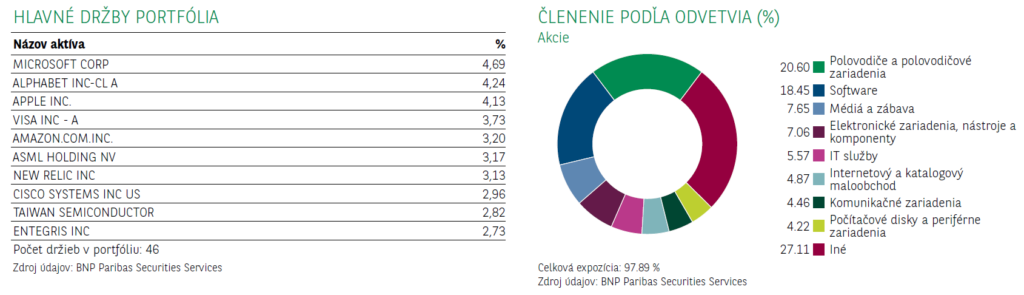

Výkonnosť fondu

Ako znázorňuje zelená krivka, kumulatívna výkonnosť tohto fondu zväčša prevyšuje benchmark. Fond historickými výnosmi za ostatné roky rozhodne zaujme.

Pozície fondu

Aktuálne má fond nakúpených 46 akcií rôznych spoločností. Ak spočítame prvú desiatku akcií s najvyšším zastúpením na celkovom majetku fondu, tak tie tvoria dohromady len zhruba 1/3 z celkového majetku fondu. Z tohto pohľadu je fond relatívne široko diverzifikovaný a nevsádza všetko iba na zopár vybraných hráčov.

Zdroj: BNP Paribas – Výkonnostný report a prospekt fondu

Investíciu do fondu BNP PARVEST Disruptive Technology (EUR) je možné uskutočniť napríklad prostredníctvom platformy od European Investment Centre o.c.p, kde je možné investovať už aj s malými sumami rádovo v desiatkach eur.

Každá investícia so sebou prináša riziko, no pravidelným investovaním malých finančných prostriedkov viete toto riziko minimalizovať.

No stále platí staré známe: Pri investovaní voľných finančných prostriedkov sa vždy raďte s vaším finančným poradcom. 🙂

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

3. dôchodkový pilier opäť zlacnel

Doplnkové dôchodkové sporenie (3. dôchodkový pilier) je jednou z možností, ako si v aktívnom veku tvoriť rezervu na dôchodok. Tretí dôchodkový pilier je dnes v obľube najmä u zamestnancov tých firiem, ktoré im na tretí pilier ponúkajú benefit v podobe príspevkov.

Odplata za správu pre doplnkovú dôchodkovú spoločnosť

Za správu majetku vo fonde dostáva správca odmenu. Výška odmeny je zhora ohraničená zákonom. Odplata za správu je však pri zmluvách podpísaných v rôznom čase rôzna.

Hraničným termínom je rok 2014. Na trhu existujú zmluvy 3. piliera, ktoré boli uzatvorené pred rokom 2014 a zmluvy, ktoré boli uzatvorené po roku 2014 resp. aj zmluvy podpísané skôr, ak k ním bol dodatočne podpísaný zmluvný dodatok. V tomto článku sa budeme venovať iba zmluvám s najaktuálnejšími podmienkami.

V roku 2014 sa udiala novela zákona, ktorá ohraničila maximálnu odplatu za správu fondov pre DDS, a zároveň aj postupne každoročne túto maximálnu odplatu znížila. Tretí pilier je z tohto pohľadu pre sporiteľov stále viac a viac výhodnejší.

Maximálnu možnú odmenu správcu za správu príspevkového a výplatného fondu znázorňuje nasledujúca tabuľka:

| Rok |

2014 |

2015 | 2016 | 2017 | 2018 | 2019 |

2020 |

| Max. odmena pre DDS za správu príspevkového fondu |

1,80% |

1,70% | 1,60% | 1,50% | 1,40% | 1,30% |

1,20% |

| Max. odmena pre DDS za správu výplatného fondu |

0,90% |

0,85% | 0,80% | 0,75% | 0,70% | 0,65% |

0,60% |

Tieto poplatky sa však týkajú iba zmlúv doplnkového dôchodkového sporenia uzatvoreného po roku 2014, resp. zmlúv aj skorších ale s dodatočne podpísaným zmluvným dodatkom. Pre objektívnosť informácie musíme povedať, že na trhu už dnes niektoré DDS ponúkajú fondy, ktorých odplata za správu nedosahuje maximálnu hranicu. Ale nie je ich na trhu veľa.

Daňová výhoda

Nespornou výhodou sporenia v treťom pilieri podľa nových podmienok platných na zmluvy po roku 2014 je možnosť zarátať si uhradené príspevky ako odpočítateľnú položku základu dane, a to až do výšky 180 eur ročne. Pri aktuálnej sadzbe dane z príjmov pre fyzické osoby (19%) tak ušetríte na dani maximálne 34,2 eur ročne. Nie je to veľa, ale rozhodne to sporiteľom neuškodí.

Zmena DDS

Ak sa vám vaša DDS nepozdáva môžete ju vymeniť. Nasporené prostriedky je teda možné presunúť do inej DDS. Ak však túto zmenu chcete učiniť do 1 roka od uzatvorenia zmluvy s DDS, tak DDS má nárok na vyplatenie poplatku, ktorý je zákonne vymedzený na najviac 5 % hodnoty zostatku na osobnom účte. Ak sa rozhodnete pre zmenu neskôr, tak to už je zdarma.

Iba tretí pilier nestačí!

Byť zúčastnený iba na sporení v treťom pilieri nestačí, pre zvýšenie efektívnosti tohto sporenia je potrebné aj vybrať správny príspevkový fond.

Tretí dôchodkový pilier však nie je zárukou ani predpokladom pre dosiahnutie príjmového štandardu, na ktorý ste boli zvyknutí počas aktívneho pracovného života. Ak sa chcete pripraviť na starobu zodpovedne, tak je nutné využiť popri tom aj iné dôchodkové sporenie.

Pri akomkoľvek investovaní a sporení sa vždy raďte s odborníkmi. Otázku starobného dôchodku rozhodne nepodceňujte!

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Príspevok do druhého piliera sa v roku 2019 zvýšil

Ak ste účastníkom na starobnom dôchodkovom sporení (tzv. 2. pilier), tak sa vaša príspevková sadzba od začiatku tohto roka 2019 zvyšuje zo 4,50% na 4,75% z hrubej mzdy (resp. vymeriavacieho základu ak ste SZČO).

Príspevok do 2. piliera

Od roku 2017 je zákonne stanovený medziročný nárast príspevkovej sadzby o 0,25 percentuálneho bodu pre príspevky do 2. piliera. Tento nárast bude pokračovať až do roku 2024, keď príspevok do 2. piliera bude tvoriť 6% hrubej mzdy. Zároveň sa sadzba poistného, hradeného do Sociálnej poisťovne bude znižovať tak, aby bol celkový súčet príspevkov do 1. a 2. piliera dovedna 18% z hrubej mzdy sporiteľa.

Výška príspevku do 2. piliera pred zmenou

Novela zákona o 2. pilieri, ktorá určuje každoročný nárast príspevkovej sadzby, bola schválená ešte v roku 2012. Predtým platilo, že je výška odvodov do 1. a 2. piliera v rovnakej miere. Z celkových sociálnych odvodov skončila polovica v prvom a polovica v druhom pilieri, za predpokladu, že sporiteľ bol na 2. dôchodkovom pilieri zúčastnený.

Ak sporiteľ zúčastnený v druhom pilieri nebol, tak jeho sociálne odvody končili len v Sociálnej poisťovni a to v plnom rozsahu 18% z vymeriavacieho základu.

Od konca roku 2012 sa príspevky na sociálne poistenie zmenili z pomeru 9:9 na 4:14 v prospech Sociálnej poisťovne a zároveň sa prijalo opatrenie, ktoré do roku 2024 postupne zmení toto rozloženie na 6:12.

Vývoj príspevkov na sociálne poistenie

Vývoj výšky odvodov na sociálne poistenie znázorňuje nasledujúca tabuľka:

| Rok | 2012 | 2013 -2016 | 2017 | 2018 | 2019 |

| Odvod do Sociálnej poisťovne: | 9,00% | 14,00% | 13,75% | 13,50% | 13,25% |

| Odvod do 2. piliera: | 9,00% | 4,00% | 4,25% | 4,50% | 4,75% |

Druhý pilier je najmä pre mladých

Vstúpiť do 2. piliera je možné kedykoľvek, ak ste ešte nedovŕšili vek 35 rokov. Vstup do druhého piliera sa realizuje podpisom účastníckej zmluvy s jednou z aktuálne šiestich DSS na finančnom trhu:

- AEGON, d.s.s., a.s.

- Allianz – Slovenská dôchodková správcovská spoločnosť, a.s.

- AXA d.s.s., a.s.

- Dôchodková správcovská spoločnosť Poštovej banky d.s.s., a.s.

- NN dôchodková správcovská spoločnosť, a.s.

- VÚB Generali dôchodková správcovská spoločnosť, a.s.

Nesmierne dôležité je správne nastavenie investičnej stratégie. Najmä ľudia v mladšom veku by príspevky do 2. piliera mali investovať v negarantovaných fondoch, kde sa ich financie na kapitálových trhoch zhodnocujú rýchlejším tempom.

Poznámka: V roku 2019 by malo dôjsť k odkúpeniu AEGON, d.s.s., a.s. spoločnosťou NN dôchodková správcovská spoločnosť, a.s. a k zlúčeniu dôchodkových fondov. Ponuka spoločností sa teda zúži zo 6 na 5 DSS.

Sporiť len v 2. pilieri nestačí!

Ak ste dlhodobo zamestnaný a zároveň ste aj zúčastnený v druhom pilieri, tak vám druhý pilier môže pomôcť zhodnotiť vaše uhradené príspevky. Je však potrebné investovať v správnych fondoch.

Druhý dôchodkový pilier však nie je zárukou ani predpokladom pre dosiahnutie príjmového štandardu, na ktorý ste boli zvyknutí počas aktívneho pracovného života. Ak sa chcete pripraviť na starobu zodpovedne, tak je vhodné využiť popri tom aj iné dôchodkové sporenie.

Pri akomkoľvek investovaní sa vždy raďte s odborníkmi. Pri druhom dôchodkovom pilieri ale aj pri iných formách sporenia je dôležité práve nastavenie investičnej stratégie. A otázku starobného dôchodku rozhodne nepodceňujte!

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Poistenie psa, mačky a iných domácich zvierat

Máte doma štvornohého chlpatého miláčika, ktorý vám doma dennodenne zlepšuje náladu a chcete ho mať poisteného? Alebo chcete poistiť chameleóna, papagája, akváriové rybky, kozy, ovce, ošípané či dokonca aj včely? To všetko je dnes možné poistiť.

Ponúkame vám rozsiahlý prehľad poistení pre vašich domácich miláčikov v 6-tich komerčných poisťovniach:

Allianz SP

- v rámci poistenia domácnosti v produkte Môj Domov

- Predmet poistenia: pes, mačka, fretka, hlodavec, plaz, okrasné a spevavé vtáctvo, akváriové ryby vo vlastníctve poisteného alebo člena domácnosti, chované v mieste poistenia pre potešenie.

- Rozsah krytia:

- zodpovednosť za škodu ak boli preukázané nároky na náhradu škody, ktorú musí poistený uhradiť a tieto škody vznikli v súvislosti s chovom alebo vlastníctvom zvierat poisteným

- pohreb, kremácia domáceho zvieraťa – potvrdené účtovnými dokladmi

- náklady na liečenie domáceho zvieraťa – ak boli vynaložené na nevyhnutný lekársky zákrok alebo liečenie v súvislosti s úrazom domáceho zvieraťa

| Limity krytia | v rodinnom dome / byte | v rekreačnom dome / chate |

| Domáce zviera | 500€ | 300€ |

| Náklady na liečenie a pohreb domáceho zvieraťa | 100€ | 100€ |

AXA poisťovňa

- v rámci poistenia domácnosti v produkte Domov IN

- Predmet poistenia: mačky, psy, teráriové zvieratá, akváriové rybky, spevavé a okrasné vtáctvo, králiky, vodná a hrabavá hydina a ďalšie domestikované zvieratá vo vlastníctve poisteného alebo spolupoistených osôb určené pre vlastné potreby a nie na zárobkovú činnosť alebo podnikanie. Drobnými domácimi zvieratami sa nerozumejú hospodárske zvieratá a kôň.

- Rozsah krytia: Poisťovňa poskytne poistné plnenie za poškodenie alebo zničenie predmetu poistenia v závislosti od rozsahu poistenia mini / klasik / maxi

| Limity krytia | Mini | Klasik | Maxi |

| Drobné domáce zvieratá vrátane psov | 400€ | 4% min. 400€ | 6% min. 600€ |

ČSOB poisťovňa

Doplnkové pripoistenie

- pripoistenie k poisteniu domácnosti v produkte Domos Kompakt

- Predmet poistenia: psy, mačky, fretky, teráriové zvieratá, okrasné a spevavé vtáctvo – chované poisteným alebo spolupoistenými osobami v mieste poistenia domácnosti, uvedenom na poistnej zmluve, pre záľubu, nie za účelom ďalšieho predaja (podnikanie).

- Rozsah poistenia: náklady vynaložené na liečbu, eutanáziu, pohreb domáceho zvieraťa v dôsledku jeho úrazu

- Limity krytia: 500€

V poistení domácnosti

- v rámci poistenia domácnosti v produkte Domos Kompakt

- Predmet poistenia: psy, mačky, akváriové rybičky, teráriové zvieratá, okrasné a spevavé vtáctvo, domestikované zvieratá, králiky, kožušinové zvieratá, laboratórne zvieratá chované v obmedzenom množstve pre záľubu, prasatá, ovce, kozy, hrabavá a vodná hydina.

- Rozsah poistenia: poškodenie alebo zničenie predmetu poistenia v dôsledku rizík v rozsahu jednotlivých balíkov poistenia domácnosti Štandard / Extra

| Limity krytia | Štandard | Extra |

| Drobné domáce zvieratá v trvalo obývanej budove | 200€ | 400 € |

Generali

- pripoistenie domácich zvierat v produkte Domino Extra

- Predmet poistenia: pes žijúci v domácnosti poisteného, ktorého vlastníkom alebo chovateľom je poistený

- Rozsah poistenia: preplatenie 70% preukázateľne vynaložených nákladov na veterinárnu starostlivosť psa – liečebné náklady na úraz, nechronické ochorenie, prvé prepuknutie ochorenia neskôr diagnostikovaného ako chronické

- Limity krytia: voliteľné na 300€ / 600€ / 900€

Uniqa

- v rámci poistenia Poistenie psíka

- Predmet poistenia: pes so vstupným vekom 6 mesiacov až 6 rokov. Krytý max. do veku 8 rokov

- Rozsah poistenia: veterinárne náklady na ošetrenie psa – choroba, úraz, nákaza, pôrodné komplikácie. Ošetrenie psa musí urobiť licencovaný veterinárny lekár.

- Limity krytia: 500€ (Spoluúčasť je 25€ za úkon)

Wüstenrot

- v rámci poistenia domácnosti v produkte Poistenie nehnuteľnosti, domácnosti a zodpovednosti za škodu – Hodnota Domova

- Predmet poistenia: pes, mačka, fretka, hlodavec, plaz, okrasné a spevavé vtáctvo, akváriové ryby vo vlastníctve poisteného alebo člena domácnosti, chované v mieste poistenia nie za účelom ďalšieho predaja (podnikanie)

- Rozsah poistenia: Predmet poistenia je krytý v rámci rozsahu balíka Basic / Standard a Exclusive. Poisťovňa preplatí reálne náklady na liečenie, pohreb, kremáciu domáceho zvieraťa

- Limity krytia: 500€

Najvyššie krytie pre psa je možné aktuálne dojednať v Generali poisťovni. Poistná suma je až vo výške 900€. Aby ste mali predstavu o cene, tak toto pripoistenie stojí takmer 100 eur ročne. Pri logike poistenia stále platí, že by sme mali poisťovať len a výhradne iba to, čo by v prípade nešťastnej udalosti mohlo v našej peňaženke spraviť veľký prievan.

Porovnať a správne vyskladať poistenie vám pomôže váš finančný poradca.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Kam investovať? Podielové fondy životného prostredia

Voda (H20) je chemická zlúčenina, ktorá pre život na planéte znamená veľmi veľa. Voda je neodmysliteľnou súčasťou každej domácnosti a bez nej by život na zemi nebol možný.

Nerovnováha medzi ponukou vody a dopytom po nej

Za posledných 30 rokov sa narastajúce životné štandardy spolu s rastom populácie postarali o to, že sa spotreba vody v prípade poľnohospodárstva, priemyslu ale aj domácností na celom svete zdvojnásobila.

Voda je obmedzený zdroj, preto sa očakáva v najbližších dvoch desaťročiach nárast dopytu po vode zhruba na úrovni 8-10%. Táto rastúca potreba ovplyvňuje štáty, ktoré budú musieť investovať do starnúcich infraštruktúr na úpravu a dodávku vody.

Rast populácie, zvýšená spotreba vody a nutnosť rozširovať a inovovať vodné infraštruktúry sú 3 akcelerátory, ktoré by mali priamo zvýhodňovať spoločnosti ktorých oblasť pôsobenia je spojená s vodou.

Demografické trendy a zmeny ovplyvňujú dlhodobú ziskovosť niektorých firiem. Investovanie do podielových fondov, ktoré vedia identifikovať spoločnosti, ktorých hospodárske výsledky korelujú s vývojom demografie, by malo pre investora znamenať, že sa jeho investícia povezie na trende rastu pri nízkej miere volatility. Investor tak vsádza na relatívne dobre predvídateľnú budúcnosť s nízkym vplyvom hospodárskeho cyklu.

BNP Parvest Aqua

Fond od správcu BNP Paribas Asset Management Luxembourg investuje do akcií vydaných medzinárodnými podnikmi, ktorých činnosti sú spojené s vodou:

- Technológie na úpravu a sanitáciu vody

- Inštalácie, údržba a renovácia systémov na dodávku vody

- Riadenie vodného hospodárstva (čerpanie, ošetrovanie pitnej vody, dekontaminácia, recyklácia)

Fond má aktívnu správu a majetok investorov investuje do zhruba 50-tich akcií firiem z celého sveta, ktoré sú vyberané na základe očakávaní rastu a potenciálu zhodnotenia.

Základné údaje fondu

| Kategória fondu: | Akciový – energie |

| Založenie fondu: | 03. júl 2015 |

| Benchmark: | MSCI WORLD (NR) |

| Nákladovosť fondu (TER): | 2,21 % |

| Veľkosť fondu: | 1 373 mil EUR |

| ISIN kód: | LU1165135440 |

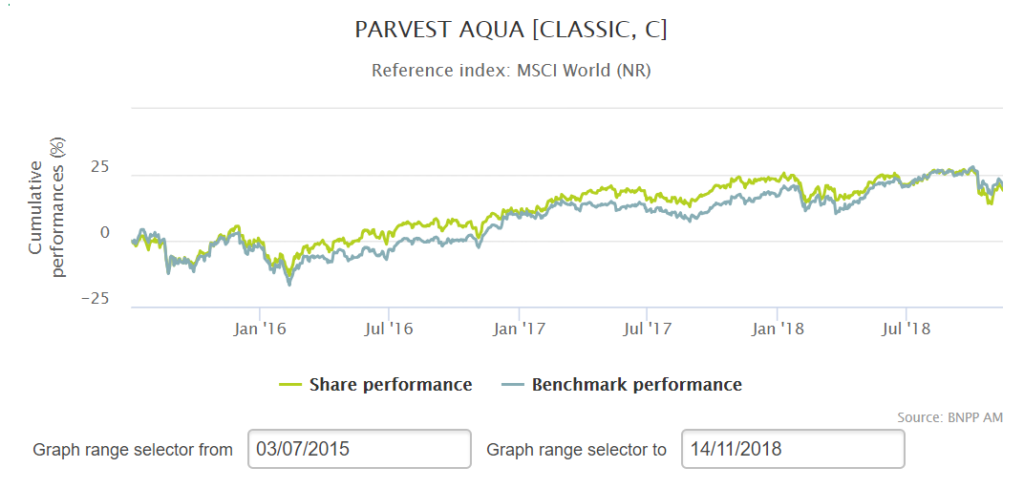

Výkonnosť fondu

Ako znázorňuje svetlozelená krivka, kumulatívna výkonnosť tohto fondu zväčša prevyšuje benchmark. Fond historickými výnosmi za ostatné roky rozhodne zaujme.

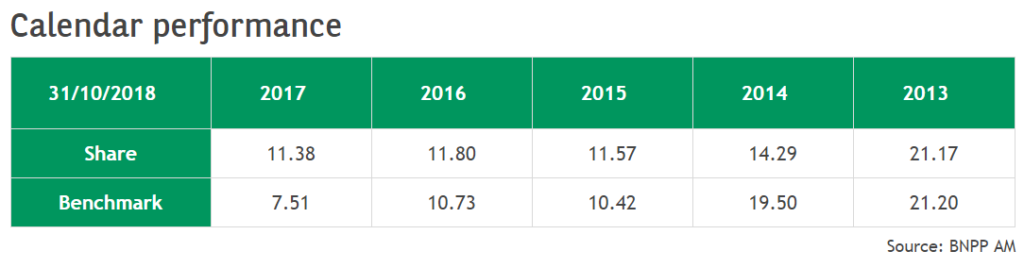

Pozície fondu

Aktuálne má fond nakúpených 52 akcií rôznych spoločností. Ak spočítame prvú desiatku akcií s najvyšším podielom na celkovom majetku fondu, tak tak tie tvoria dohromady len zhruba 30% z celkového majetku fondu. Z tohto pohľadu je fond relatívne široko diverzifikovaný a nevsádza všetko iba na zopár vybraných hráčov.

Investíciu do fondu BNP PARVEST AQUA EUR je možné uskutočniť napríklad prostredníctvom platformy od European Investment Centre o.c.p, kde je možné investovať už aj s malými sumami rádovo v desiatkách eur.

Každá investícia so sebou prináša riziko, no pravidelným investovaním malých finančných prostriedkov viete toto riziko minimalizovať.

No stále platí staré známe: Pri investovaní voľných finančných prostriedkov sa vždy raďte s vaším finančným poradcom. 🙂

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Doplnkové poistenia k poisteniu domácnosti

Poisťovne sa snažia vyjsť v ústrety klientom tak, že svoje poistné produkty prispôsobujú požiadavkám trhu. Pri samotnom vybavovaní poistenia sa tak môžete stretnúť s rôznymi doplnkovými balíčkami a pripoisteniami, ktoré okrem základného vybavenia bytu či rodinného domu pripoisťujú aj niečo naviac.

Jednoducho poisťovne začali disponovať pružným výberom pripoistení a umožňujú každému svojmu klientovi vybrať si z poistenia to, čo požaduje.

Nižšie vám prinášame malý výber toho, čo je dnes možné v rámci doplnkového poistenia domácnosti poistiť. Tabuľka pre bližší prehľad obsahuje aj približnú cenovú reláciu (nemenovanej) poisťovne pri uvedenej poistnej sume:

|

Poistná suma |

Približná cena |

|

Okrasná záhrada, predmetom poistenia sú:

|

5000 eur |

20 eur / rok |

| Autopríslušenstvo, predmetom poistenia je:

Príslušenstvo automobilov, prívesov, motocyklov, mopedov, ktoré je uskladnené v mieste poistenia a zároveň nie je pevne spojené s motorovým vozidlom, prívesom, motocyklom, mopedom (napríklad pneumatiky, disky, strešné nosiče, autosedačky, úložné boxy) |

1500 eur |

20 eur / rok |

| Náhrobný pomník, predmetom poistenia sú: pevné súčasti hrobu, hrobky, krypty. |

1500 eur |

15 eur / rok |

| Domáce zviera, predmetom poistenia je pes.

Poistené riziká predstavujú náklady spojené s veterinárnou liečbou zvieraťa (liečenie úrazu alebo choroby). |

500 eur |

100 eur / rok |

| Smart zariadenia, predmetom poistenia je: smartfón, mobilný telefón, notebook, tablet, iPad, čítačka kníh, hracia konzola, modem, router, GPS.

Poistené riziká:

|

500 eur |

50 eur / rok |

Ako vidíte, dnes je možné v poisťovni poistiť už takmer všetko. Od rozbitého mobilu až po náhrobný pomník či chorého psa. Sám klient si vyberie, čo (ne)chce poistiť a poistku si vyskladá tak, aby mu sedela. Poistný trh ide každým dňom dopredu a svojimi službami sa snaží vyhovieť klientom.

Na záver ešte jedna dôležitá aktualita: Od 1.9.2018 sa zviera z pohľadu zákona nepovažuje za vec, ale za cítiacu bytosť, živého tvora. Stanovila to novela Občianskeho zákonníka. Zásadné zmeny sa týkajú najmä majiteľov psov. Tí podľa zákona musia svojho štvornohého miláčika začipovať najneskôr do 31.11.2019. Nezabudnite na to, pretože za nezačipovanie hrozí majiteľovi psa pokuta!

Porovnať a správne vyskladať poistenie vám pomôže váš finančný poradca.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Tretí pilier už aj s indexovými fondmi

Doplnkové dôchodkové sporenie je spolu s príspevkami od zamestnávateľa ideálna forma prípravy na starobný dôchodok. Aktuálne tretí pilier ponúkajú 4 doplnkové dôchodkové spoločnosti:

- AXA d.d.s.

- Doplnková dôchodková spoločnosť Tatra banky,

- STABILITA, d.d.s.

- NN Tatry – Sympatia d.d.s.

No a posledná menovaná spoločnosť NN Tatry – Sympatia d.s.s. pridala do svojho arzenálu fondov aj indexový fond, ktorý je spravovaný kombináciou aktívnej a pasívnej investičnej stratégie so zameraním na svetové akcie:

- 50% S&P500

- 30% Eurostoxx 50

- 10% Nikkei225

- 10% MSCI Emerging markets

Podobné zloženie fondov nájdete aj v indexových fondoch niektorých starobných dôchodkových spoločností ponúkajúcich II. pilier.

Indexové fondy sú pri 3. pilieri aktuálne najlacnejšou voľbou na trhu

Indexové fondy ako také sú spravované predovšetkým pasívne. To znamená, že manažér fondu nemá s ich správou veľkú starosť, a preto si za investovanie v nich necháva vyplácať len malú priebežnú odmenu.

Ročná odmena za správu indexového fondu v NN Tatry – Sympatia d.d.s. je iba 1% ročne, čo je v porovnaní s ostatnými fondmi tretieho piliera aktuálne na trhu najmenej. Avšak v porovnaní s investovaním do indexových fondov u zahraničných správcov (mimo doplnkové dôchodkové sporenie) je to stále pomerne veľa.

| Rok |

2018 |

| Max. správcovský poplatok príspevkového fondu |

1,4% |

| Správcovský poplatok indexového fondu v 3. pilieri |

1,0% |

| Správcovský poplatok pre ETF Balíček Profi Sporenia |

0,5% |

Do indexových fondov (ETF fondy napríklad od správcu BlackRock) je možné investovať aj cez naše Profi Sporenie. Správcovský poplatok pri takejto forme investovania je polovičný oproti 3. pilieru.

Indexové fondy sú vhodné na dôchodkové sporenie

Indexové fondy sú vhodné predovšetkým na dlhodobé investovanie v horizonte 10 a viac rokov. V tomto dlhodobom horizonte majú najlepšie predpoklady na zhodnotenie investície nad mieru inflácie. V krátkodobom horizonte sa však indexové fondy vyznačujú vysokou volatilitou, a teda výkyvy ich výkonnosti spomedzi všetkých fondov sú najvýraznejšie.

Pre úspech v investovaní je dôležité ako nastavenie investičnej stratégie, tak aj dodržanie stanoveného investičného horizontu. Pri akomkoľvek investovaní vám poradí váš finančný poradca.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.