Archívy kategórie: Poistenie

Klesajúce tarify v rizikovom životnom poistení

Rizikové životné poistenie je komplexný a vcelku zložitý finančný produkt, ktorý nepozostáva len z poistenia rizika smrti. V rizikovom životnom poistení je možné okrem rizika smrti poistiť aj riziká chorôb a úrazov, invalidity, nesebestačnosti, pobytu v nemocnici, chirurgického zákroku, popálenín a iných poranení…

V rizikovom životnom poistení je dokonca na výber z viacerých spôsobov krytia:

- A) Krytie s konštantnou poistnou sumou – keď sa vaša poistná suma nijako nemení a počas celej doby poistenia ostáva zachovaná

- B) Krytie s lineárne klesajúcou poistnou sumou – keď sa vaša poistná suma pravidelne lineárne znižuje.

Krytie s lineárne klesajúcou poistnou sumou

Tento spôsob krytia sa dá nastaviť iba vo vybraných pripoisteniach a nemajú ho k dispozícii všetky poisťovne. S klesajúcim spôsobom krytia sa môžeme stretnúť pri pripoistení týchto rizík:

- Riziko smrti

- Riziko čiastočnej alebo riziko trvalej invalidity

- Riziko závažných ochorení (kritické choroby ako rakovina, mozgová príhoda, infarkt a podobne)

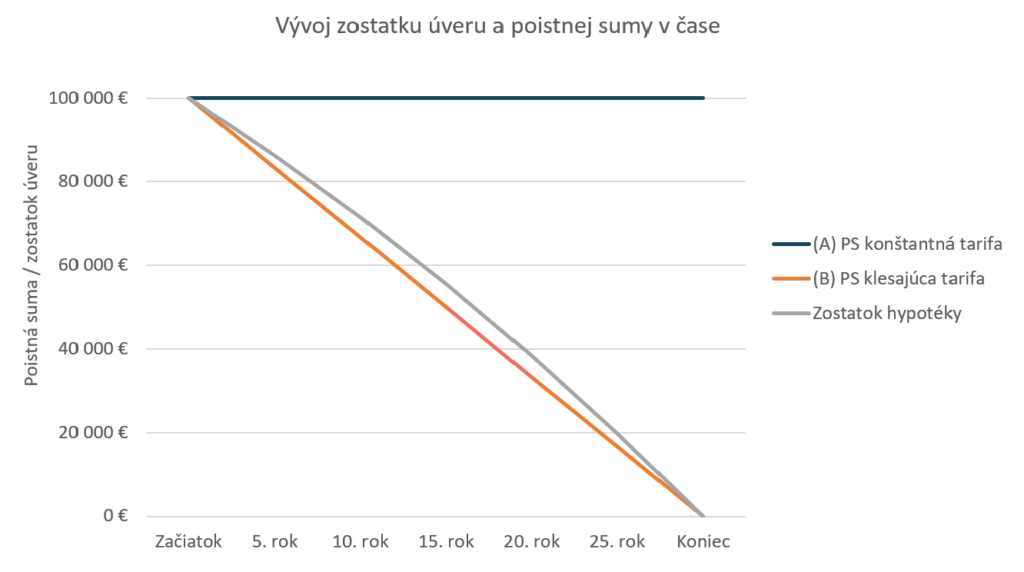

Poistná suma takéhoto poistenia sa lineárne znižuje a poistenie vás každým rokom kryje na nižšiu poistnú sumu. Ako funguje tento princíp v praxi, najlepšie ilustrujeme na modelovom príklade:

- Klient má hypotéku vo výške 100 000 eur, úroková sadzba úveru je 1,5% a splatnosť úveru je 30 rokov.

Klient si nechal vypracovať 2 ponuky na krytie samostatného rizika smrti vo výške 100 000 eur. V prípade A má poistenie smrti nastavené spôsobom konštantnej poistnej sumy, v prípade B ma riziko smrti kryté spôsobom klesajúcej poistnej sumy.

Ako sa vyvíja poistná suma (PS) oboch pripoistení a zostatok úveru v čase znázorňuje nasledujúca tabuľka:

|

Výška poistnej sumy pre riziko smrti v čase |

|||

|

Doba |

(A) |

(B) PS klesajúca tarifa |

Zostatok hypotéky |

|

Začiatok |

100 000 eur | 100 000 eur |

100 000 eur |

|

5. rok |

100 000 eur | 83 333 eur |

86 294 eur |

|

10. rok |

100 000 eur | 66 666 eur |

71 521 eur |

|

15. rok |

100 000 eur | 50 000 eur |

55 598 eur |

|

20. rok |

100 000 eur | 33 333 eur |

38 436 eur |

|

25. rok |

100 000 eur | 16 666 eur |

19 938 eur |

|

Koniec |

100 000 eur | 0 eur |

0 eur |

Poistenie s konštantnou tarifou kryje smrť počas celých 30 rokov v rovnakej výške poistnej sumy 100 000 eur. Ak chcete nastaviť poistenie smrti zhruba na výšku zostatku úveru, lepšou voľbou je využiť klesajúcu tarifu. V klesajúcej tarife je výška poistnej sumy zhruba taká, aká je výška zostatku nesplatenej hypotéky. A klesajúca tarifa je oproti konštantnej tarife cenovo výhodnejšia.

Praktické využitie poistení s klesajúcou poistnou sumou

Ako ste si mohli na príklade vyššie všimnúť, klesajúci spôsob pripoistenia je dobrou voľbou pri poistení popri úvere alebo hypotéke. Sumu, ktorú dlžíte banke (tzv. istina úveru) sa rokmi, ako ju splácate, znižuje. Kvôli vyššej cene za poistku a premrštenom krytí nie je dobré riziko smrti poistiť s konštantnou poistnou sumou. V takomto prípade sa viac oplatí poistiť smrť klesajúcou tarifou.

Konštantné poistné sumy poistiek sa tiež neoplatí nastavovať vtedy, ak si klient poctivo a dlhodobo tvorí finančné rezervy – dôchodkové sporenie. Objem jeho finančných rezerv časom rastie a aj tieto rezervy vie použiť v prípade najhoršieho (úraz, choroba, smrť) na kompenzáciu finančných strát. Finančné rezervy poslúžia na zaplatenie lekárskych úkonov a vyšetrení alebo ich v prípade najhoršieho zdedia pozostalí.

Záver

Mať uzatvorené životné poistenie považujeme za zodpovedný prístup. Životné poistenie chráni finančné výpadky z dôvodu choroby, úrazu alebo straty života poisteného. Obzvlášť sú na tieto riziká náchylné rodiny s veľkými úvermi. Životné poistenie by preto mali mať uzatvorené aspoň živitelia rodín.

Pri výbere a nastavení životného poistenia si žiaľ nevystačíte len s laickými informáciami. Poistné produkty sú prešpikované odbornými výrazmi, rôznymi spôsobmi krytia a sú tiež plné výluk. Dobre sa poistiť vám pomôže váš finančný poradca.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

8% odvod z poistenia sa netýka pripoistení k životnému poisteniu

Po zavedení 8%-nej dane z neživotného poistenia chcel štát uvaliť novú 8 %-nú daň aj na doplnkové poistenia k životnému poisteniu. Doplnkové poistenia sú tie, ktoré si uzatvárate k životnej poistke. Čiže všetky pripoistenia, ktoré sa netýkajú smrti (dožitia sa konca poistnej doby) poisteného ale sú to rôzne pripoistenia:

- úrazu

- invalidity

- pracovnej neschopnosti

- rakoviny

- chirurgického zákroku

- hospitalizácie

- a iné

Problémom najmä pri investičných a kapitálových životných poisteniach s doplnkovými poisteniami bolo vyčíslenie, aká časť ceny ide na životné poistenie a koľko na pripoistenia. Kým pri neživotných poistkách môžu klientom každý rok zmeniť cenu a naúčtovať im daň, pri životných sa to nedá, keďže na celé obdobie zmluvného vzťahu klient platí rovnakú dohodnutú sumu.

Tieto zmluvy sa pritom uzatvárajú s trvaním zmluvného vzťahu aj na niekoľko desaťročí. Zvýšené náklady na daň by tak museli znášať poisťovne. Ministerstvo financií napokon výklad zákona pozmenilo a finančná správa upravila metodický pokyn. Výsledkom je, že poisťovne nemusia odvádzať daň z doplnkových poistení uzatvorených k životným poistkám.

Náš názor k novým daniam z poistenia

Mať uzatvorené životné poistenie považujeme za zodpovedný prístup. Životné poistenie chráni finančné výpadky z dôvodu straty zdravia alebo života poisteného. Obzvlášť sú na tieto riziká náchylné rodiny s veľkými úvermi. Životné poistenie by preto mali mať uzatvorené aspoň živitelia rodín.

Pri nastavovaní životného poistenia je nesmierne dôležité dobre vyhodnotiť riziko a k nemu správne nastaviť jednotlivé poistné sumy pripoistení. Pri výbere a nastavení životného poistenia si nevystačíte len s laickými informáciami. Poistné produkty sú prešpikované odbornými výrazmi a sú plné výluk. Pomôže vám váš finančný poradca.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Poistenie psa, mačky a iných domácich zvierat

Máte doma štvornohého chlpatého miláčika, ktorý vám doma dennodenne zlepšuje náladu a chcete ho mať poisteného? Alebo chcete poistiť chameleóna, papagája, akváriové rybky, kozy, ovce, ošípané či dokonca aj včely? To všetko je dnes možné poistiť.

Ponúkame vám rozsiahlý prehľad poistení pre vašich domácich miláčikov v 6-tich komerčných poisťovniach:

Allianz SP

- v rámci poistenia domácnosti v produkte Môj Domov

- Predmet poistenia: pes, mačka, fretka, hlodavec, plaz, okrasné a spevavé vtáctvo, akváriové ryby vo vlastníctve poisteného alebo člena domácnosti, chované v mieste poistenia pre potešenie.

- Rozsah krytia:

- zodpovednosť za škodu ak boli preukázané nároky na náhradu škody, ktorú musí poistený uhradiť a tieto škody vznikli v súvislosti s chovom alebo vlastníctvom zvierat poisteným

- pohreb, kremácia domáceho zvieraťa – potvrdené účtovnými dokladmi

- náklady na liečenie domáceho zvieraťa – ak boli vynaložené na nevyhnutný lekársky zákrok alebo liečenie v súvislosti s úrazom domáceho zvieraťa

| Limity krytia | v rodinnom dome / byte | v rekreačnom dome / chate |

| Domáce zviera | 500€ | 300€ |

| Náklady na liečenie a pohreb domáceho zvieraťa | 100€ | 100€ |

AXA poisťovňa

- v rámci poistenia domácnosti v produkte Domov IN

- Predmet poistenia: mačky, psy, teráriové zvieratá, akváriové rybky, spevavé a okrasné vtáctvo, králiky, vodná a hrabavá hydina a ďalšie domestikované zvieratá vo vlastníctve poisteného alebo spolupoistených osôb určené pre vlastné potreby a nie na zárobkovú činnosť alebo podnikanie. Drobnými domácimi zvieratami sa nerozumejú hospodárske zvieratá a kôň.

- Rozsah krytia: Poisťovňa poskytne poistné plnenie za poškodenie alebo zničenie predmetu poistenia v závislosti od rozsahu poistenia mini / klasik / maxi

| Limity krytia | Mini | Klasik | Maxi |

| Drobné domáce zvieratá vrátane psov | 400€ | 4% min. 400€ | 6% min. 600€ |

ČSOB poisťovňa

Doplnkové pripoistenie

- pripoistenie k poisteniu domácnosti v produkte Domos Kompakt

- Predmet poistenia: psy, mačky, fretky, teráriové zvieratá, okrasné a spevavé vtáctvo – chované poisteným alebo spolupoistenými osobami v mieste poistenia domácnosti, uvedenom na poistnej zmluve, pre záľubu, nie za účelom ďalšieho predaja (podnikanie).

- Rozsah poistenia: náklady vynaložené na liečbu, eutanáziu, pohreb domáceho zvieraťa v dôsledku jeho úrazu

- Limity krytia: 500€

V poistení domácnosti

- v rámci poistenia domácnosti v produkte Domos Kompakt

- Predmet poistenia: psy, mačky, akváriové rybičky, teráriové zvieratá, okrasné a spevavé vtáctvo, domestikované zvieratá, králiky, kožušinové zvieratá, laboratórne zvieratá chované v obmedzenom množstve pre záľubu, prasatá, ovce, kozy, hrabavá a vodná hydina.

- Rozsah poistenia: poškodenie alebo zničenie predmetu poistenia v dôsledku rizík v rozsahu jednotlivých balíkov poistenia domácnosti Štandard / Extra

| Limity krytia | Štandard | Extra |

| Drobné domáce zvieratá v trvalo obývanej budove | 200€ | 400 € |

Generali

- pripoistenie domácich zvierat v produkte Domino Extra

- Predmet poistenia: pes žijúci v domácnosti poisteného, ktorého vlastníkom alebo chovateľom je poistený

- Rozsah poistenia: preplatenie 70% preukázateľne vynaložených nákladov na veterinárnu starostlivosť psa – liečebné náklady na úraz, nechronické ochorenie, prvé prepuknutie ochorenia neskôr diagnostikovaného ako chronické

- Limity krytia: voliteľné na 300€ / 600€ / 900€

Uniqa

- v rámci poistenia Poistenie psíka

- Predmet poistenia: pes so vstupným vekom 6 mesiacov až 6 rokov. Krytý max. do veku 8 rokov

- Rozsah poistenia: veterinárne náklady na ošetrenie psa – choroba, úraz, nákaza, pôrodné komplikácie. Ošetrenie psa musí urobiť licencovaný veterinárny lekár.

- Limity krytia: 500€ (Spoluúčasť je 25€ za úkon)

Wüstenrot

- v rámci poistenia domácnosti v produkte Poistenie nehnuteľnosti, domácnosti a zodpovednosti za škodu – Hodnota Domova

- Predmet poistenia: pes, mačka, fretka, hlodavec, plaz, okrasné a spevavé vtáctvo, akváriové ryby vo vlastníctve poisteného alebo člena domácnosti, chované v mieste poistenia nie za účelom ďalšieho predaja (podnikanie)

- Rozsah poistenia: Predmet poistenia je krytý v rámci rozsahu balíka Basic / Standard a Exclusive. Poisťovňa preplatí reálne náklady na liečenie, pohreb, kremáciu domáceho zvieraťa

- Limity krytia: 500€

Najvyššie krytie pre psa je možné aktuálne dojednať v Generali poisťovni. Poistná suma je až vo výške 900€. Aby ste mali predstavu o cene, tak toto pripoistenie stojí takmer 100 eur ročne. Pri logike poistenia stále platí, že by sme mali poisťovať len a výhradne iba to, čo by v prípade nešťastnej udalosti mohlo v našej peňaženke spraviť veľký prievan.

Porovnať a správne vyskladať poistenie vám pomôže váš finančný poradca.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Doplnkové poistenia k poisteniu domácnosti

Poisťovne sa snažia vyjsť v ústrety klientom tak, že svoje poistné produkty prispôsobujú požiadavkám trhu. Pri samotnom vybavovaní poistenia sa tak môžete stretnúť s rôznymi doplnkovými balíčkami a pripoisteniami, ktoré okrem základného vybavenia bytu či rodinného domu pripoisťujú aj niečo naviac.

Jednoducho poisťovne začali disponovať pružným výberom pripoistení a umožňujú každému svojmu klientovi vybrať si z poistenia to, čo požaduje.

Nižšie vám prinášame malý výber toho, čo je dnes možné v rámci doplnkového poistenia domácnosti poistiť. Tabuľka pre bližší prehľad obsahuje aj približnú cenovú reláciu (nemenovanej) poisťovne pri uvedenej poistnej sume:

|

Poistná suma |

Približná cena |

|

Okrasná záhrada, predmetom poistenia sú:

|

5000 eur |

20 eur / rok |

| Autopríslušenstvo, predmetom poistenia je:

Príslušenstvo automobilov, prívesov, motocyklov, mopedov, ktoré je uskladnené v mieste poistenia a zároveň nie je pevne spojené s motorovým vozidlom, prívesom, motocyklom, mopedom (napríklad pneumatiky, disky, strešné nosiče, autosedačky, úložné boxy) |

1500 eur |

20 eur / rok |

| Náhrobný pomník, predmetom poistenia sú: pevné súčasti hrobu, hrobky, krypty. |

1500 eur |

15 eur / rok |

| Domáce zviera, predmetom poistenia je pes.

Poistené riziká predstavujú náklady spojené s veterinárnou liečbou zvieraťa (liečenie úrazu alebo choroby). |

500 eur |

100 eur / rok |

| Smart zariadenia, predmetom poistenia je: smartfón, mobilný telefón, notebook, tablet, iPad, čítačka kníh, hracia konzola, modem, router, GPS.

Poistené riziká:

|

500 eur |

50 eur / rok |

Ako vidíte, dnes je možné v poisťovni poistiť už takmer všetko. Od rozbitého mobilu až po náhrobný pomník či chorého psa. Sám klient si vyberie, čo (ne)chce poistiť a poistku si vyskladá tak, aby mu sedela. Poistný trh ide každým dňom dopredu a svojimi službami sa snaží vyhovieť klientom.

Na záver ešte jedna dôležitá aktualita: Od 1.9.2018 sa zviera z pohľadu zákona nepovažuje za vec, ale za cítiacu bytosť, živého tvora. Stanovila to novela Občianskeho zákonníka. Zásadné zmeny sa týkajú najmä majiteľov psov. Tí podľa zákona musia svojho štvornohého miláčika začipovať najneskôr do 31.11.2019. Nezabudnite na to, pretože za nezačipovanie hrozí majiteľovi psa pokuta!

Porovnať a správne vyskladať poistenie vám pomôže váš finančný poradca.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Na čo všetko môže poslúžiť životné poistenie?

Ak myslíte na finančnú situáciu svojej rodiny v prípade, že sa vám pritrafí nejaká kuleha, tak určite vám na um zišlo aj životné poistenie. Životné poistenie je jeden zo známejších finančných produktov. Životné poistenie kryje dopad nepriaznivej zmeny zdravotného stavu a životnej situácie na vašu peňaženku. A vonkoncom už nie je len o tom, že rodina dostane peniaze len v prípade smrti.

Životná poistka je plná rôznych pripoistení, ktoré kryjú rôzne riziká. Ak chcete aby vás poistka chránila je potrebné vyskladať poistku tak, aby obsahovala všetky dôležité pripoistenia. Správne nastavenie životnej poistky musí byť jednoznačne prioritou.

Dôležité pripoistenia životného poistenia

Za predpokladu, že vás postihne ťažký úraz alebo choroba, v ktorej dôsledku sa stanete invalidom, životné poistenie poslúži práve vtedy, ak obsahuje aj pripoistenie trvalých následkov úrazu a invalidity.

Pri dlhodobej práceneschopnosti vám pomôžu poistky s rovnomenným pripoistením práceneschopnosti. Tiež ak vás z bežného pracovného režimu vyradí úraz, popálenina, zlomenina, tak výpadok príjmu vám pomôže vyriešiť životné poistenie s pripoisteniami času nevyhnutného na liečenie, pripoisteniami zlomenín a popálenín ale aj napríklad pripoistenia chirurgického zákroku, či pobytu v nemocnici (hospitalizácia).

Markantný dopad na vašu peňaženku rozhodne majú aj kritické ochorenia. Mozgová príhoda, srdcový infarkt, strata zraku, sluchu a iných zmyslov, rakovina,… všetky tieto nepríjemnosti dokážu vytiahnuť peniaze z peňaženiek, a to napríklad za drahé liečebné procedúry, medicínske prístroje, lieky či opateru.

Zabezpečiť vaše deti v prípade smrti rodiča môže aj poistenie sirotského dôchodku. No a k hypotéke sa hodia pripoistenia s klesajúcimi poistnými sumami. Presne tak, ako klesá vaša dlžoba, tak klesá aj výška poistnej sumy v prípade smrti alebo ak sa stanete invalidom.

Pripoistení a taríf je veľa a to, čo je dôležité je na individuálnom posúdení vás a odborníka, ktorý vám poistenie nastavuje.

Asistenčné služby životného poistenia

Nemajú ich všetky poisťovne a vonkoncom ich nemajú v takomto rozsahu ako nemenovaná poisťovňa, ktorej asistenčné služby v tomto článku budeme rozoberať. Asistenčné služby nie sú nevyhnutnosť, no vedia pomôcť v prípade núdze. Štandardom asistenčných služieb býva medicínska asistencia a teda konzultácie vašej zdravotnej situácie a zdravotného stavu s lekárom na telefóne.

Niektoré poisťovne ponúkajú tiež doplnkové asistenčné služby v pravom slova zmysle. V prípade, že váš zdravotný stav vyžaduje pokojový režim (napríklad: zlomená noha, vírusové ochorenie ktoré je potrebné vyležať,…), poisťovňa je ochotná:

- Nakúpiť vám základné potraviny (nákup poisťovňa uhradí)

- Zadovážiť vám lieky, ktoré by vám inak musel zadovážiť niekto zo známych alebo z domácnosti

- Postarať sa o vaše deti (starostlivosť zabezpečia profesionálne operky)

- Upratať domácnosť

- Vyvenčiť vášho domáceho miláčika

Poisťovne sa v obrovskom konkurenčnom prostredí snažia naozaj ponúkať také služby, ktorými sa od iných poisťovní odlíšia. Nie vždy je to len o cene, častokrát je to o tom nájsť správny pomer kvalita / cena.

Na sporenie na dôchodok životné poistenie nepoužívajte

Životné poistenie nesupluje úlohu dôchodkového sporenia a sporenie cez poistku je extrémne drahé. Ak sa počas pracovného života aktívne pripravujete na dôchodok, tak to rozhodne nerobte cez poistku. Využívajte lacné a efektívne dôchodkové sporenie.

V súčasnosti existujú moderné, životné poistenia, kde si poistený platí výlučne len za krytie rizika – rizikové životné poistenie. Zvyšnú časť svojich úspor môžete investovať efektívnejšie a životnú poisťovňu ako inštitúciu z toho úplne vynechať. Tá si v prípade investičných alebo kapitálových životných poistení zbytočne z vašich úspor ukrojuje na poplatkoch.

Záver

Ak ste živiteľom rodiny a vo vašom finančnom rozpočte ostáva priestor na vykrytie závažných zdravotných rizík, tak za predpokladu, že sa k finančnému fungovaniu rodiny stávate zodpovedne, bude životné poistenie súčasťou portfólia vašich finančných služieb.

Pri výbere a nastavení životného poistenia si nevystačíte len s laickými informáciami. Poistné produkty sú prešpikované odbornými výrazmi a sú plné výluk. Pomôže vám váš finančný poradca.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Životné poistenie – klamať sa nevypláca!

Životné poistenie je finančným produktom, na ktoré majú ľudia častokrát ťažké srdce. V tomto článku vysvetlíme, akých chýb sa dopúšťajú ľudia, ktorí si životné poistenie uzatvárajú. Príčinou chýb nemusí byť neinformovanosť ľudí, niekedy je na vine aj samotný sprostredkovateľ alebo osoba, s ktorou poistenie uzatvárate.

Ak uzatvárate životné poistenie, tak poisťovňa musí poznať zdravotný stav osoby, na ktorú sa toto poistenie bude vzťahovať. Poznať zdravotný stav je nevyhnutné pre stanovenie cenovej ponuky pre životné poistenie a taktiež podmienok poistenia.

Zlý zdravotný stav osoby, ktorá chce životné poistenie, môže znamenať štyri situácie:

- Poisťovňa osobu poistí, avšak s cenovou prirážkou kvôli vyššiemu riziku úmrtia alebo vyššej predispozície pre vznik ochorenia

- Poisťovňa v poistných podmienkach doplní výluku pre konkrétnu časť tela. Napríklad ak má klient roztrhnutý väz v ľavom kolene, poisťovňa uplatní výluku na úrazy, ktoré sa udejú v ľavom kolene. Avšak na úrazy, ktoré sa netýkajú ľavého kolena, sa poistenie plne vzťahuje.

- Poisťovňa v poistných podmienkach doplní výluku na konkrétne pripoistenie. Napríklad klient so zlými pečeňovými testami dostane výluku na pripoistenie kritických chorôb.

- Poisťovňa úplne odmietne poistiť Zdravotný stav klienta je natoľko závažný, že zazmluvnený lekár komerčnej poisťovne vyhodnotí takého klienta za príliš rizikového.

Poisťovňa ako komerčný subjekt

Pre poisťovne je nesmierne dôležité mať zdravý poistný kmeň, a teda poisťovať tie osoby, ktorých riziko vzniku poistnej udalosti nie je príliš vysoké. Vtedy môžu poisťovne na trhu konkurovať cenou, nakoľko nízka frekvencia poistných udalostí a poistného plnenia umožňuje poisťovni tlačiť cenu životného poistenia smerom nadol.

Chyby pri uzatváraní životného poistenia

Ak vás „poisťovák“ alebo finančný sprostredkovateľ náhli k rýchlemu vypĺňaniu zdravotného dotazníka alebo vám radí v tomto dotazníku klamať, máte zarobené na problém. Pri uzatváraní poistenia by poisťovňa mala byť oboznámená o aktuálnom zdravotnom stave, aby mohla správne posúdiť a vyhodnotiť riziko a nastaviť cenu pre životné poistenie.

Na otázky v zdravotnom dotazníku odpovedajte vždy pravdivo. V niektorých prípadoch si poisťovňa môže vyžiadať aj lekársku dokumentáciu k diagnózam a poruchám zdravia.

Následok nedôslednosti pri uzatváraní životného poistenia – sankcie

Zákon stíha sankciou len vedome nepravdivé a vedome neúplné odpovede poistníka na dotazy poistiteľa. Pokiaľ ide o subjektívnu stránku, ide nielen o úmysel poistníka uviesť poistiteľa do omylu (lesť), ale aj o vedomú nedbanlivosť (okolnosti, ktoré poistník mal a mohol vedieť).

Zákon spája s uvedením vedome nepravdivých a neúplných údajov pri uzavieraní poistnej zmluvy tri druhy sankcií (voľnejšia interpretácia zákona):

- Zníženie poistného plnenia – poistiteľ je oprávnený plnenie z poistnej zmluvy primerane znížiť, ak na základe vedome nepravdivej alebo neúplnej odpovede bola určená nižšia cena za poistenie.

- Odstúpenie od poistnej zmluvy – Pri vedomom porušení povinností (uviesť aktuálny zdravotný stav) môže poisťovňa od poistnej zmluvy odstúpiť, ak pri pravdivom a úplnom zodpovedaní otázok by poistnú zmluvu neuzavrel. Toto právo môže poistiteľ uplatniť do 3 mesiacov odo dňa, keď takú skutočnosť zistil; inak právo zanikne.

- Odmietnutie poistného plnenia – ak sa poistiteľ dozvie až po poistnej udalosti, že jej príčinou je skutočnosť, ktorú pre vedome nepravdivé alebo neúplné odpovede nemohol zistiť pri dojednávaní poistenia a ktorá pre uzavretie poistnej zmluvy bola podstatná, je oprávnený plnenie z poistnej zmluvy odmietnuť. Odmietnutím plnenia poistenie zanikne.

Životné poistenie je komplexný a zložitý produkt. S jeho výberom a správnym nastavením vám pomôže finančný poradca.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Úrazové poistenie

Čo je to úrazové poistenie?

Úrazové poistenie zabezpečí vyplatenie dohodnutej čiastky v prípade udalostí, ktoré súvisia so zranením. V prípade úrazového poistenia sú to tieto udalosti:

- Úmrtie následkom úrazu

- Vážne úrazy s trvalými následkami

- Pracovná neschopnosť

- Hospitalizácia v súvislosti s úrazom

- Drobné poranenia spôsobené úrazom

- Chirurgický zákrok po úraze

- Operácia po úraze

- Náklady na liečenie a rekonvalescenciu po úraze

Aké produkty úrazového poistenia ponúka trh?

Okrem balíčkových poistných produktov, ktoré pri výbere úrazových pripoistení poisteného limitujú výškou a kombináciou poistnej ochrany existujú aj moderné formy úrazového poistenia. V nich si poistený môže zvoliť individuálny rozsah poistnej ochrany a to prakticky bez obmedzení.

Moderné úrazové poistenia umožňujú súčasné dojednanie rôznych variant poistenia trvalých následkov úrazu. Medzi moderné produkty patria aj rodinné úrazové poistenia, u ktorých je možné na jednej poistnej zmluve poistiť celú rodinu a tak získať zľavu za výšku poistného alebo počet poistených osôb. Pri takomto rodinnom poistení často po úmrtí hlavnej poistenej osoby zaniká celé poistenie a tým aj poistenie ostatných poistených osôb na zmluve.

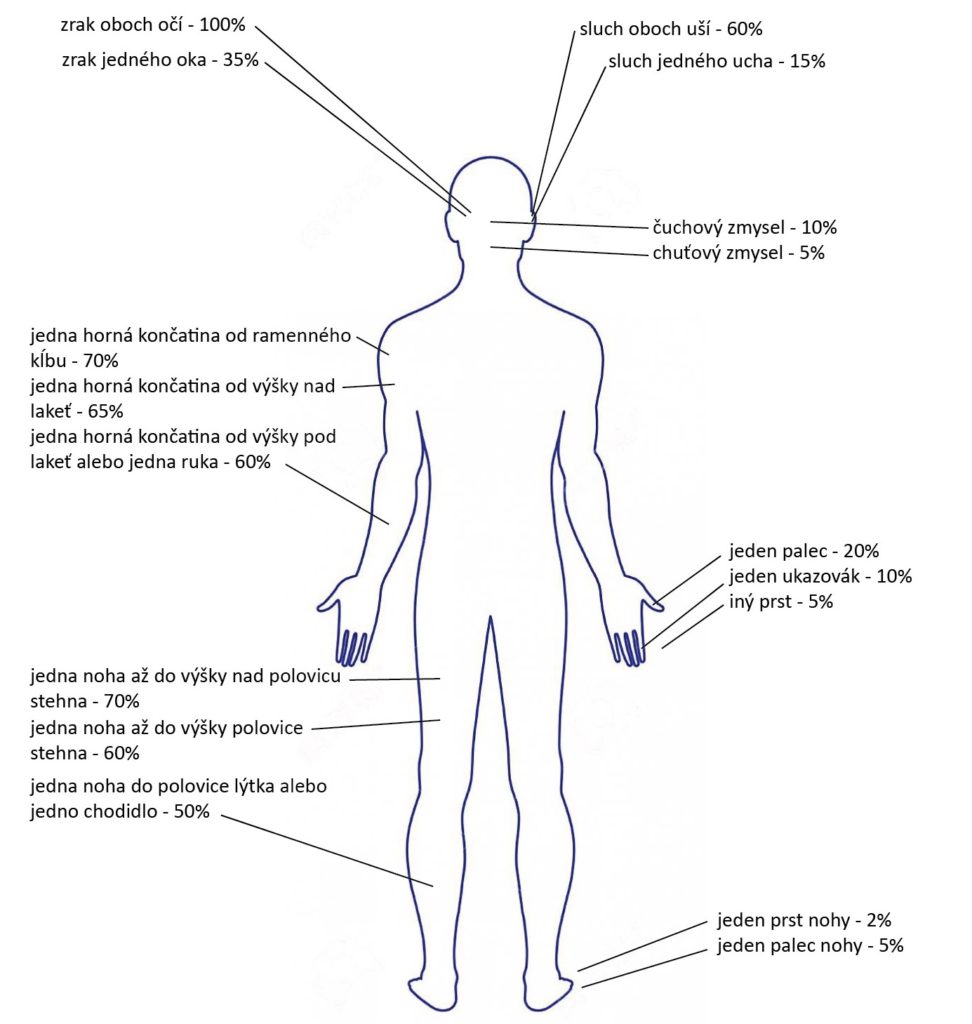

Trvalé následky úrazu a oceňovacie tabuľky

Poistenie trvalých následkov úrazu je jedným z najdôležitejších poistení na celej zmluve úrazového poistenia.

Ak je v úrazovom poistení zahrnuté aj poistenie trvalých následkov úrazu, tak v prípade poistnej udalosti poisťovňa vyplatí plnenie vo výške, ktoré zodpovedá príslušnému percentu z dohodnutej poistnej sumy. Výšku tohto plnenia stanovuje zmluvný lekár poisťovne na základe závažnosti trvalých následkov úrazu a to z ohľadom na oceňovacie tabuľky produktu.

Maximálne percentuálne ohodnotenie trvalých následkov úrazu nemenovanej poisťovne znázorňuje nasledujúci obrázok:

Oceňovacie tabuľky trvalých následkov úrazu by mali byť súčasťou všeobecných poistných podmienok úrazového poistenia, avšak nie je to pravidlom. Niektoré poisťovne umožňujú nahliadnuť do oceňovacích tabuliek len priamo na pobočke.

Progresívne plnenie trvalých následkov úrazu

Moderné úrazové poistenie ponúka na výber aj poistenie trvalých následkov úrazu s progresiou. Progresívne plnenie zabezpečuje narastajúcu poistnú sumu s rastom závažnosti následkov úrazu. Vážnejšie následky úrazu teda predpokladajú plnenie vyššej čiastky zo strany poisťovne.

Úrazové poistenie je komplexný a zložitý produkt. S jeho výberom a správnym nastavením vám pomôže finančný poradca.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Porovnanie poistenia finančnej straty – GAP

Havarijné poistenie motorového vozidla zabezpečí, že v prípade totálneho poškodenia vozidla poisťovňa vyplatí poistnú sumu vo výške trhovej ceny vozidla. Časom sa trhová cena vozidla znižuje a za takéto, krátené plnenie už nebude možné zakúpiť nové auto. A práve preto existuje aj poistenie finančnej straty tzv. GAP poistenie. S GAP poistením poisťovňa pri totálnej škode vozidla vyplatí pôvodnú kúpnu cenu vozidla a nie trhovú cenu vozidla, ktorá sa rokmi znižuje.

GAP poistenie je možné dojednať ako samostatný produkt alebo ako doplnkové pripoistenie havarijného poistenia. Pri dojednávaní GAP poistenia je tiež dôležitý vek vozidla, respektíve dátum kúpy a dátum kedy sa poistenie GAP uzatvára. Niektoré poisťovne nie sú ochotné poistiť staršie vozidlá pre riziko finančnej straty a pripoistenie GAP je možné dojednať len do pár mesiacov od kúpy nového motorového vozidla. Tiež majú poisťovne časové limity, ktoré sa vzťahujú na vek vozidla a poistenie GAP nie je časovo neobmedzené.

Porovnanie poistení finančnej straty (GAP)

Nasledujúca tabuľka prehľadne porovnáva maximálne limity plnenia z poistenia finančnej straty ako aj výšku spoluúčasti v prípade, že sa na pripoistenie GAP spoluúčasť vzťahuje.

|

Poisťovňa |

Poistenie GAP | Pripoistenie / samostatný produkt | Max. výška plnenia | Spoluúčasť |

Náhrada spoluúčasti |

|

Allianz SP |

Moje Auto | pripoistenie | 25000€ | nie |

– |

|

Allianz SP |

Moje Auto | pripoistenie | 30000€ | áno |

max. 5%, max. 3320€ |

|

AXA |

AutoGO | pripoistenie | 50000€ | nie |

– |

|

Colonnade |

GAP | samostat. | 40000€ | nie |

– |

|

Colonnade |

GAP | samostat. | 40000€ | áno |

4000€ |

|

ČSOB |

AutoPartner | pripoistenie | nová cena MV alebo všeobecná hodnota MV (pre jazdené MV) | nie |

– |

|

Generali |

Motor 2017 | pripoistenie | 20000€ | nie |

– |

|

Komunálna poisť. |

KASKO | pripoistenie | 20000€ | nie |

– |

|

Kooperativa |

GAP | samostat. | 20000€ | nie |

– |

|

Kooperativa |

GAP | samostat. | 20000€ | áno |

max 5%, max. 4000€ |

|

Kooperativa |

AUTOKOMPLET | pripoistenie | 25000€ | nie |

– |

|

Kooperativa |

AUTOKOMPLET | pripoistenie | 25000€ | áno |

max 4%, max. 4000€ |

|

Uniqa |

Auto / Voľnosť | pripoistenie | 30000€ | nie |

– |

|

Wȕstenrot |

SuperGAP | samostat. | 30000€ pre nové MV, 20000€ pre jazdené MV | áno |

max 3300€ |

|

Wȕstenrot |

KASKO | pripoistenie | 30000€ pre nové MV, 20000€ pre jazdené MV |

áno |

max 3300€ |

Ak sa snažíte porovnať a nastaviť akékoľvek poistenie, k dispozícii vám bude váš finančný poradca.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Denné odškodné za liečbu úrazu

Pripoistenie denných dávok za liečenie úrazu, v niektorých poisťovniach nazývané aj čas nevyhnutného liečenia následkov úrazu, je menej dôležité pripoistenie v komplexnom životnom poistení. Je však pravdou, že sme si zvykli dostávať peniaze z poisťovne aj za drobné úrazy.

Dôležité je poisťovať to, čo je naozaj finančným rizikom. Ak ste napríklad IT technik a pracujete v kancelárii, tak vaše podvrtnutie členka nemusí hneď znamenať pracovnú neschopnosť a prácu môžete vykonávať aj z domu. Je pravda, že ak tento úraz bude liečený dlhšie ako týždeň resp. 2 týždne, poisťovni tak bude prináležať plnenie, no tých pár desiatok alebo stovák eur nie je to, čo by ste od poistenia mali očakávať. Navyše takto nastavené životné poistenie bude výrazne drahšie ako bez pripoistenia denného odškodného dôsledkom úrazu.

V prípade poistenia úrazov je lepšie siahnuť po pripoistení pracovnej neschopnosti, keď naozaj zranenie alebo choroba obmedzia vašu schopnosť pracovať a zarábať.

Tak či onak, denné odškodné za liečbu úrazu je častým prvkom komplexných životných poistiek. V súčasnosti existujú dve formy tohto pripoistenia. Denné odškodné môže byť na poistnej zmluve stanovené ako:

- % z poistnej sumy

- denná dávka v eurách

Tiež sa môžeme stretnúť s tarifami, ktoré obmedzujú minimálnu dĺžku liečenia úrazu. Ak teda liečenie úrazu netrvá dlhšie ako stanovený denný limit, tak poisťovni z takejto krátkej doby liečenia nevyplýva povinnosť vyplatiť plnenie.

Denné odškodné dôsledkom úrazu v životnom poistení častokrát zvykne mať týždňovú alebo dvoj-týždňovú tarifu:

- denná dávka za dobu nevyhnutného liečenia úrazu s plnením od 8. dňa

- denná dávka pre prípad vážnejších úrazov s plnením od 15. dňa

Niektoré poisťovne však preplácajú denné dávky za liečenie úrazu aj pre menej závažné úrazy s dobou liečenia dlhšou ako 4 dni.

Nahlasovanie poistnej udalosti

Aj z občianskeho zákonníka vyplýva, že ten, kto má právo na plnenie, je povinný bez zbytočného odkladu poistiteľovi (poisťovni) písomne oznámiť, že nastala poistná udalosť. Je teda povinný dať pravdivé vysvetlenie o jej vzniku a rozsahu jej následkov a predložiť potrebné doklady, ktoré si poistiteľ vyžiada.

Z poistných podmienok niektorých konkrétnych zmlúv životného poistenia vyplýva, že ak poistník a ani poistený nenahlási poisťovni, že došlo k úrazu včas (napríklad do 14 dní od utrpenia úrazu alebo do 15 dní od ukončenia liečby úrazu), tak poisťovňa má právo znížiť svoje plnenie, a to až do výšky 50%.

Ak už máte v životnom poistení pripoistenie denného odškodného pri úraze, tak po utrpení úrazu (ak to okolnosti umožňujú) to vždy bezodkladne nahláste poisťovni. Správne nastaviť vaše životné poistenie vám pomôže len fundovaný finančný poradca.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Spôsobili ste zamestnávateľovi škodu? Aký má nárok na náhradu škody?

Pri výkone povolania sa môžu prihodiť situácie, ktoré zamestnávateľovi na majetku spôsobia škodu. Pri týchto situáciách je dôležité určiť, či bola škoda spôsobená z nedbanlivosti alebo úmyselne, a či spôsobeniu škody nedopomohol alkohol alebo omamné, či psychotropné látky…

Na akú výšku náhrady škody má zamestnávateľ nárok?

Až do sumy rovnajúcej sa 4-násobku jeho priemerného mesačného zárobku (funkčného platu) pred porušením povinnosti, ktorou spôsobil škodu.

Platí pre:

- zamestnanca v pracovnom pomere

- zamestnanca pri výkone práce vo verejnom záujme – štátny zamestnanec

Zamestnanec

Zamestnanec, ktorý zodpovedá za škodu, je povinný nahradiť zamestnávateľovi skutočnú škodu, a to v peniazoch, ak škodu neodstráni uvedením do predchádzajúceho stavu a ak túto škodu zamestnávateľ od zamestnanca požaduje.

Obmedzenie výšky náhrady škody neplatí v prípade, ak ide o osobitnú zodpovednosť zamestnanca podľa § 182 až 185, alebo ak bola škoda spôsobená pod vplyvom alkoholu, alebo po požití omamných či psychotropných látok.

Navyše, ak bola škoda spôsobená úmyselne, môže zamestnávateľ okrem skutočnej škody požadovať aj náhradu ušlého zisku, ak by jej neuhradenie odporovalo dobrým mravom.

Štátny zamestnanec

Štátny zamestnanec, ktorý zodpovedá za škodu, je povinný nahradiť služobnému úradu skutočnú škodu v peniazoch, ak škodu neodstráni uvedením do predošlého stavu.

Obmedzenie výšky náhrady škody neplatí, ak ide o zodpovednosť štátneho zamestnanca za schodok na zverených hodnotách, ktoré je štátny zamestnanec povinný vyúčtovať a o zodpovednosť štátneho zamestnanca za stratu zverených predmetov, alebo ak štátny zamestnanec spôsobil škodu pod vplyvom alkoholu, alebo po požití omamnej či psychotropnej látky.

Nárok na náhradu škody v stanovenej výške 4-násobku príjmu sa nevzťahuje na vykonávanie funkcií:

- poslanca Národnej rady SR

- prezidenta SR

- člena vlády SR

- predsedu a podpredsedu Najvyššieho kontrolného úradu SR

- sudcu Ústavného súdu SR

- sudcu vrátane sudcu vykonávajúceho stáž podľa osobitného predpisu

- prokurátora

- verejného ochrancu práv

- riaditeľa Národného bezpečnostného úradu

Obmedzenie je vo výške 3-násobku funkčného platu sudcu alebo prokurátora, 3-násobku služobného platu príslušníka Policajného zboru, príslušníkov SIS, príslušníkov NBÚ a príslušníkov Zboru väzenskej a justičnej stráže a 3-násobku služobného platu príslušníka Hasičského a záchranného zboru a príslušníka Horskej záchrannej služby.

Odmena dohodnutá za vykonanie práce

Zamestnanec zodpovedá zamestnávateľovi, s ktorým uzatvoril dohodu o prácach vykonávaných mimo pracovného pomeru, za škodu spôsobenú zavineným porušením povinností pri výkone práce alebo priamej súvislosti s ním, rovnako ako zamestnanec v pracovnom pomere. Do tohto členenia podľa § 223 zákonníka práce spadá:

- dohoda o vykonaní práce

- dohoda o pracovnej činnosti

- dohoda o brigádnickej práci študentov

Náhrada škody spôsobená z nedbanlivosti nesmie presiahnuť 1/3 skutočnej škody a nesmie byť vyššia ako 1/3 odmeny dohodnutej za vykonanie tejto práce okrem prípadov podľa § 182 až 185, teda ak ide o osobitnú zodpovednosť zamestnanca.“

Poistenie zodpovednosti pri výkone povolania

Predísť strate až štyroch výplat sa dá poistením zodpovednosti za škodu spôsobenú zamestnávateľovi. Ročné poistné sa pri tomto poistení odvíja od výšky zárobku zamestnanca. Poistnou sumou zvykne byť presne 4-násobok príjmu poisteného.

A aby ste mali predstavu o cene takéhoto poistenia, tak pre priemerne zarábajúceho slovenského zamestnanca je platba za takéto poistenie len okolo 50 eur za rok.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.