Archívy kategórie: Dôchodok

3. dôchodkový pilier opäť zlacnel

Doplnkové dôchodkové sporenie (3. dôchodkový pilier) je jednou z možností, ako si v aktívnom veku tvoriť rezervu na dôchodok. Tretí dôchodkový pilier je dnes v obľube najmä u zamestnancov tých firiem, ktoré im na tretí pilier ponúkajú benefit v podobe príspevkov.

Odplata za správu pre doplnkovú dôchodkovú spoločnosť

Za správu majetku vo fonde dostáva správca odmenu. Výška odmeny je zhora ohraničená zákonom. Odplata za správu je však pri zmluvách podpísaných v rôznom čase rôzna.

Hraničným termínom je rok 2014. Na trhu existujú zmluvy 3. piliera, ktoré boli uzatvorené pred rokom 2014 a zmluvy, ktoré boli uzatvorené po roku 2014 resp. aj zmluvy podpísané skôr, ak k ním bol dodatočne podpísaný zmluvný dodatok. V tomto článku sa budeme venovať iba zmluvám s najaktuálnejšími podmienkami.

V roku 2014 sa udiala novela zákona, ktorá ohraničila maximálnu odplatu za správu fondov pre DDS, a zároveň aj postupne každoročne túto maximálnu odplatu znížila. Tretí pilier je z tohto pohľadu pre sporiteľov stále viac a viac výhodnejší.

Maximálnu možnú odmenu správcu za správu príspevkového a výplatného fondu znázorňuje nasledujúca tabuľka:

| Rok |

2014 |

2015 | 2016 | 2017 | 2018 | 2019 |

2020 |

| Max. odmena pre DDS za správu príspevkového fondu |

1,80% |

1,70% | 1,60% | 1,50% | 1,40% | 1,30% |

1,20% |

| Max. odmena pre DDS za správu výplatného fondu |

0,90% |

0,85% | 0,80% | 0,75% | 0,70% | 0,65% |

0,60% |

Tieto poplatky sa však týkajú iba zmlúv doplnkového dôchodkového sporenia uzatvoreného po roku 2014, resp. zmlúv aj skorších ale s dodatočne podpísaným zmluvným dodatkom. Pre objektívnosť informácie musíme povedať, že na trhu už dnes niektoré DDS ponúkajú fondy, ktorých odplata za správu nedosahuje maximálnu hranicu. Ale nie je ich na trhu veľa.

Daňová výhoda

Nespornou výhodou sporenia v treťom pilieri podľa nových podmienok platných na zmluvy po roku 2014 je možnosť zarátať si uhradené príspevky ako odpočítateľnú položku základu dane, a to až do výšky 180 eur ročne. Pri aktuálnej sadzbe dane z príjmov pre fyzické osoby (19%) tak ušetríte na dani maximálne 34,2 eur ročne. Nie je to veľa, ale rozhodne to sporiteľom neuškodí.

Zmena DDS

Ak sa vám vaša DDS nepozdáva môžete ju vymeniť. Nasporené prostriedky je teda možné presunúť do inej DDS. Ak však túto zmenu chcete učiniť do 1 roka od uzatvorenia zmluvy s DDS, tak DDS má nárok na vyplatenie poplatku, ktorý je zákonne vymedzený na najviac 5 % hodnoty zostatku na osobnom účte. Ak sa rozhodnete pre zmenu neskôr, tak to už je zdarma.

Iba tretí pilier nestačí!

Byť zúčastnený iba na sporení v treťom pilieri nestačí, pre zvýšenie efektívnosti tohto sporenia je potrebné aj vybrať správny príspevkový fond.

Tretí dôchodkový pilier však nie je zárukou ani predpokladom pre dosiahnutie príjmového štandardu, na ktorý ste boli zvyknutí počas aktívneho pracovného života. Ak sa chcete pripraviť na starobu zodpovedne, tak je nutné využiť popri tom aj iné dôchodkové sporenie.

Pri akomkoľvek investovaní a sporení sa vždy raďte s odborníkmi. Otázku starobného dôchodku rozhodne nepodceňujte!

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Príspevok do druhého piliera sa v roku 2019 zvýšil

Ak ste účastníkom na starobnom dôchodkovom sporení (tzv. 2. pilier), tak sa vaša príspevková sadzba od začiatku tohto roka 2019 zvyšuje zo 4,50% na 4,75% z hrubej mzdy (resp. vymeriavacieho základu ak ste SZČO).

Príspevok do 2. piliera

Od roku 2017 je zákonne stanovený medziročný nárast príspevkovej sadzby o 0,25 percentuálneho bodu pre príspevky do 2. piliera. Tento nárast bude pokračovať až do roku 2024, keď príspevok do 2. piliera bude tvoriť 6% hrubej mzdy. Zároveň sa sadzba poistného, hradeného do Sociálnej poisťovne bude znižovať tak, aby bol celkový súčet príspevkov do 1. a 2. piliera dovedna 18% z hrubej mzdy sporiteľa.

Výška príspevku do 2. piliera pred zmenou

Novela zákona o 2. pilieri, ktorá určuje každoročný nárast príspevkovej sadzby, bola schválená ešte v roku 2012. Predtým platilo, že je výška odvodov do 1. a 2. piliera v rovnakej miere. Z celkových sociálnych odvodov skončila polovica v prvom a polovica v druhom pilieri, za predpokladu, že sporiteľ bol na 2. dôchodkovom pilieri zúčastnený.

Ak sporiteľ zúčastnený v druhom pilieri nebol, tak jeho sociálne odvody končili len v Sociálnej poisťovni a to v plnom rozsahu 18% z vymeriavacieho základu.

Od konca roku 2012 sa príspevky na sociálne poistenie zmenili z pomeru 9:9 na 4:14 v prospech Sociálnej poisťovne a zároveň sa prijalo opatrenie, ktoré do roku 2024 postupne zmení toto rozloženie na 6:12.

Vývoj príspevkov na sociálne poistenie

Vývoj výšky odvodov na sociálne poistenie znázorňuje nasledujúca tabuľka:

| Rok | 2012 | 2013 -2016 | 2017 | 2018 | 2019 |

| Odvod do Sociálnej poisťovne: | 9,00% | 14,00% | 13,75% | 13,50% | 13,25% |

| Odvod do 2. piliera: | 9,00% | 4,00% | 4,25% | 4,50% | 4,75% |

Druhý pilier je najmä pre mladých

Vstúpiť do 2. piliera je možné kedykoľvek, ak ste ešte nedovŕšili vek 35 rokov. Vstup do druhého piliera sa realizuje podpisom účastníckej zmluvy s jednou z aktuálne šiestich DSS na finančnom trhu:

- AEGON, d.s.s., a.s.

- Allianz – Slovenská dôchodková správcovská spoločnosť, a.s.

- AXA d.s.s., a.s.

- Dôchodková správcovská spoločnosť Poštovej banky d.s.s., a.s.

- NN dôchodková správcovská spoločnosť, a.s.

- VÚB Generali dôchodková správcovská spoločnosť, a.s.

Nesmierne dôležité je správne nastavenie investičnej stratégie. Najmä ľudia v mladšom veku by príspevky do 2. piliera mali investovať v negarantovaných fondoch, kde sa ich financie na kapitálových trhoch zhodnocujú rýchlejším tempom.

Poznámka: V roku 2019 by malo dôjsť k odkúpeniu AEGON, d.s.s., a.s. spoločnosťou NN dôchodková správcovská spoločnosť, a.s. a k zlúčeniu dôchodkových fondov. Ponuka spoločností sa teda zúži zo 6 na 5 DSS.

Sporiť len v 2. pilieri nestačí!

Ak ste dlhodobo zamestnaný a zároveň ste aj zúčastnený v druhom pilieri, tak vám druhý pilier môže pomôcť zhodnotiť vaše uhradené príspevky. Je však potrebné investovať v správnych fondoch.

Druhý dôchodkový pilier však nie je zárukou ani predpokladom pre dosiahnutie príjmového štandardu, na ktorý ste boli zvyknutí počas aktívneho pracovného života. Ak sa chcete pripraviť na starobu zodpovedne, tak je vhodné využiť popri tom aj iné dôchodkové sporenie.

Pri akomkoľvek investovaní sa vždy raďte s odborníkmi. Pri druhom dôchodkovom pilieri ale aj pri iných formách sporenia je dôležité práve nastavenie investičnej stratégie. A otázku starobného dôchodku rozhodne nepodceňujte!

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Tretí pilier už aj s indexovými fondmi

Doplnkové dôchodkové sporenie je spolu s príspevkami od zamestnávateľa ideálna forma prípravy na starobný dôchodok. Aktuálne tretí pilier ponúkajú 4 doplnkové dôchodkové spoločnosti:

- AXA d.d.s.

- Doplnková dôchodková spoločnosť Tatra banky,

- STABILITA, d.d.s.

- NN Tatry – Sympatia d.d.s.

No a posledná menovaná spoločnosť NN Tatry – Sympatia d.s.s. pridala do svojho arzenálu fondov aj indexový fond, ktorý je spravovaný kombináciou aktívnej a pasívnej investičnej stratégie so zameraním na svetové akcie:

- 50% S&P500

- 30% Eurostoxx 50

- 10% Nikkei225

- 10% MSCI Emerging markets

Podobné zloženie fondov nájdete aj v indexových fondoch niektorých starobných dôchodkových spoločností ponúkajúcich II. pilier.

Indexové fondy sú pri 3. pilieri aktuálne najlacnejšou voľbou na trhu

Indexové fondy ako také sú spravované predovšetkým pasívne. To znamená, že manažér fondu nemá s ich správou veľkú starosť, a preto si za investovanie v nich necháva vyplácať len malú priebežnú odmenu.

Ročná odmena za správu indexového fondu v NN Tatry – Sympatia d.d.s. je iba 1% ročne, čo je v porovnaní s ostatnými fondmi tretieho piliera aktuálne na trhu najmenej. Avšak v porovnaní s investovaním do indexových fondov u zahraničných správcov (mimo doplnkové dôchodkové sporenie) je to stále pomerne veľa.

| Rok |

2018 |

| Max. správcovský poplatok príspevkového fondu |

1,4% |

| Správcovský poplatok indexového fondu v 3. pilieri |

1,0% |

| Správcovský poplatok pre ETF Balíček Profi Sporenia |

0,5% |

Do indexových fondov (ETF fondy napríklad od správcu BlackRock) je možné investovať aj cez naše Profi Sporenie. Správcovský poplatok pri takejto forme investovania je polovičný oproti 3. pilieru.

Indexové fondy sú vhodné na dôchodkové sporenie

Indexové fondy sú vhodné predovšetkým na dlhodobé investovanie v horizonte 10 a viac rokov. V tomto dlhodobom horizonte majú najlepšie predpoklady na zhodnotenie investície nad mieru inflácie. V krátkodobom horizonte sa však indexové fondy vyznačujú vysokou volatilitou, a teda výkyvy ich výkonnosti spomedzi všetkých fondov sú najvýraznejšie.

Pre úspech v investovaní je dôležité ako nastavenie investičnej stratégie, tak aj dodržanie stanoveného investičného horizontu. Pri akomkoľvek investovaní vám poradí váš finančný poradca.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Tretí pilier a daň z príjmu

Ak ste účastníkom na doplnkovom dôchodkovom sporení od roku 2014 a neskôr, tak ste sa pravdepodobne už dopočuli o výhode, ktorú máte k dispozícii. Príspevky, ktoré na tretí pilier uhradíte, si totiž môžete zarátať pre zníženie základu dane, čím na celkovej daňovej povinnosti môžete ušetriť pár desiatok eur ročne.

Asi najjednoduchší príklad s možnosťou ušetrenia na dani znázorní konkrétna situácia s konkrétnym klientom.

Príklad – pán Ján si sporí v doplnkovom dôchodkovom sporení

Pán Ján má u svojho zamestnávateľa benefit vo forme príspevkov na doplnkové dôchodkové sporenie. Ak Ján na svoj účet v DDS prispeje 1% zo svojej hrubej mzdy, tak zamestnávateľ mu tiež prispeje dvojnásobok jeho vkladu, čiže 2% z jeho hrubej mzdy.

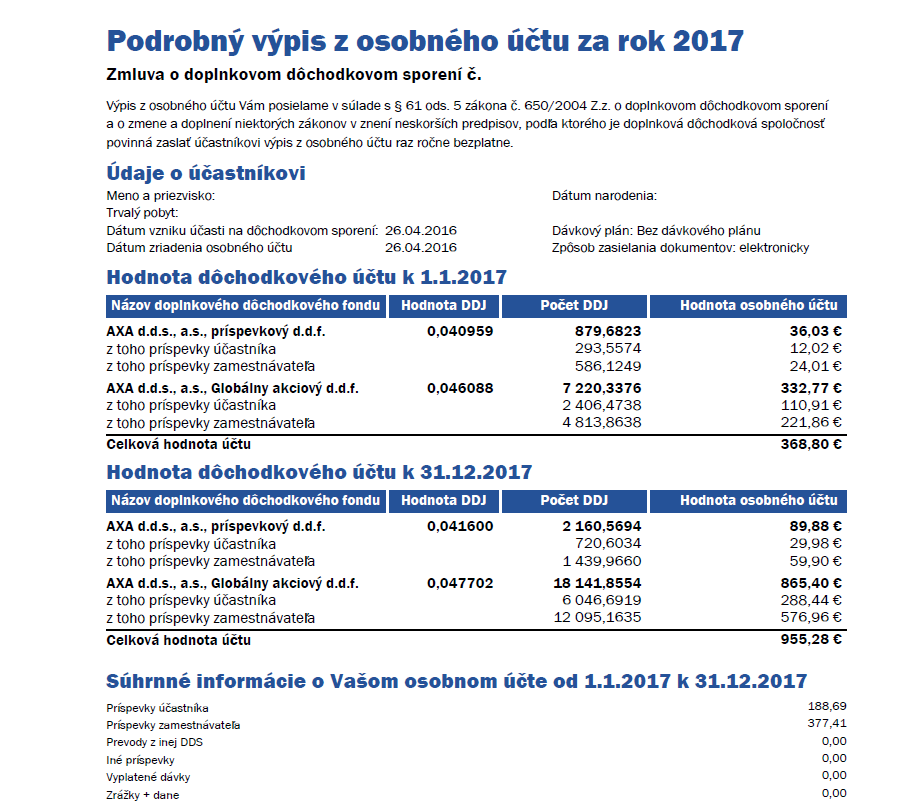

Ján si počas roka 2017 odviedol dohromady na tretí pilier sumu 188,69€, zamestnávateľ mu prispel sumou 377,41€, čo znázorňuje aj detailný výpis z účtu tretieho piliera:

Ján sa so svojím zamestnávateľom dohodol a spísal s ním dokument zvaný Dohoda o zrážkach zo mzdy. Na základe tohto dokumentu boli Jánovi pravidelne a automaticky strhávané príspevky vo výške 1% z HM na doplnkové dôchodkové sporenie. Zamestnávateľský príspevok vo výške 2% z HM na tretí pilier je výlučným benefitom zamestnávateľa.

Je dôležité poznamenať, že Ján využil doplnkové dôchodkové sporenie len preto, že mu naň zamestnávateľ tiež prispieva. Ináč by volil iné, efektívnejšie druhy zhodnocovania financií ako napríklad podielové fondy alebo Profi Sporenie.

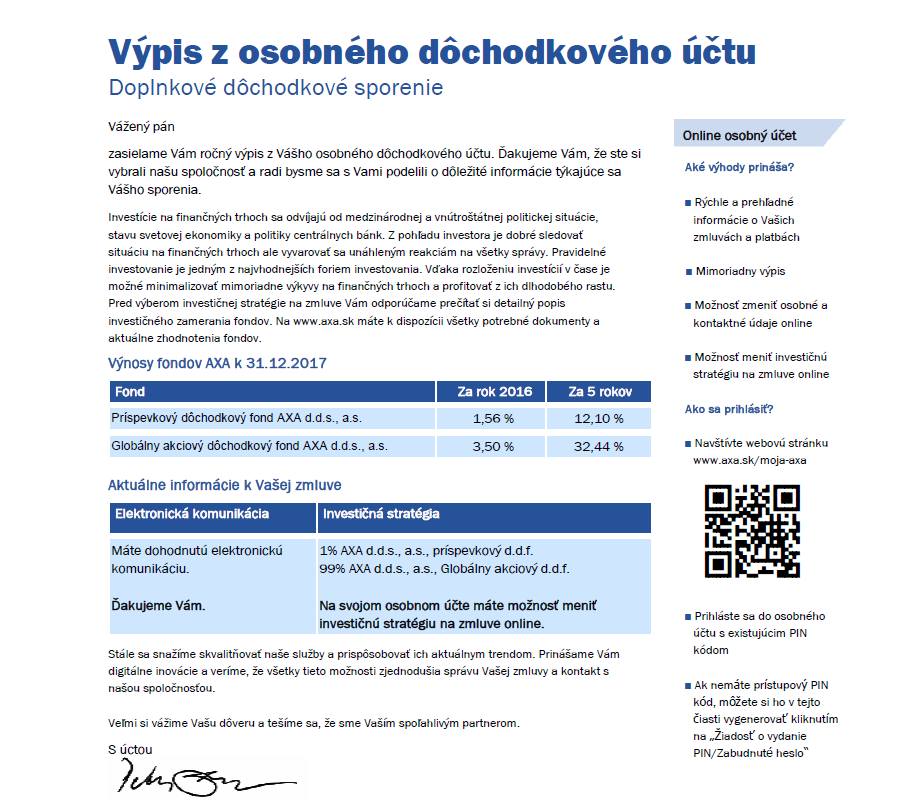

Tým, že Ján získal od zamestnávateľa príspevky, sa hodnota jeho účtu v DDS každý rok strojnásobí. Tiež sa jeho vklady počas roka zhodnocujú v dôchodkových podielových fondoch, čím si prišiel na dodatočný výnos 3,5% z jeho investície:

No a teraz, keď sa blíži obdobie daňových priznaní, Ján ušetrí aj na dani, ktorú zaplatí zo svojho príjmu. Podľa zákona je možné uhradené príspevky na doplnkové dôchodkové sporenie využiť ako odpočítateľnú položku základu dane až do výšky 180€.

Ján prispel na tretí pilier počas roka 2017 sumou 188,69€, takže si uplatní plnú čiastku 180€ a zníži si tak základ dane. Pri súčasnej sadzbe dane z príjmu (19%) tak ušetrí na dani 34,20€. Čiže jeho celková daňová povinnosť bude o 34,2€ nižšia v porovnaní so situáciou, keby si na tretí dôchodkový pilier vôbec nesporil.

Ako môžete tretí pilier využiť maximálne?

- Využitím príspevkov zamestnávateľa – ak sú k dispozícii

- Zvolením vhodnej, predovšetkým agresívnej investičnej stratégie

- Odpočítaním uhradených príspevkov na účet v DDS zo základu dane

Pozn.: Odpočítavať príspevky zo základu dane je možné len na účastnícke zmluvy, ktoré boli podpísané od 1.1.2014 alebo na základe zmeny účastníckej zmluvy, ktorej súčasťou je zrušenie dávkového plánu. Ak ste teda k zmluve o 3. pilieri neskôr podpísali aj zmenový dodatok.

Len 3.pilier nestačí

Na Slovensku je viacero možností prípravy na starobný dôchodok. Popri druhom a treťom pilieri sa vždy odporúča sporiť na dôchodok aj vo vlastnej réžii a odkladať si podľa možností aspoň 5-10% z čistého mesačného príjmu. Napríklad aj podielové fondy sú vhodné riešenie na dôchodkové sporenie.

Pre správny výber sporenia vo fondoch je potrebné zohľadniť viacero faktorov ako poplatky, územná a odvetvová štruktúra fondu, rizikový profil fondu alebo investičný horizont. V oblasti investovania vám poradí váš finančný poradca.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Poplatky v 3. pilieri sa opäť znížili

Doplnkové dôchodkové sporenie je možnosť, ako si popri aktívnom pracovnom živote dosporiť aj na dôchodok. Tretí pilier je masívne využívaný zamestnancami tých firiem, ktoré im na túto formu sporenia prispievajú. Zväčša tak robia firmy s veľkým počtom zamestnancov, ktoré svojim zamestnancom ponúkajú aj tento benefit.

Odmena pre doplnkovú dôchodkovú spoločnosť

Spravovanie majetku v investičných fondoch podlieha odmene pre správcu. Doplnková dôchodková spoločnosť si za správu majetku teda každoročne ponecháva isté % zo spravovaného majetku.

Vláda, aj v súvislosti s nepriaznivým demografickým vývojom, apeluje na obyvateľstvo aby tieto formy doplnkového dôchodkového sporenia využívalo a preto sporiteľom vychádza v ústrety zákonnými opatreniami.

Preto sa v roku 2014 udiala novela zákona, ktorá poplatky za správu pre DDS zhora ohraničila a postupne každoročne znížila. Novela doplnkového dôchodkového sporenia sporenie v treťom pilieri zlacnela.

Maximálnu možnú odmenu správcu za správu príspevkového a výplatného fondu znázorňuje nasledujúca tabuľka:

| Rok |

2014 |

2015 | 2016 | 2017 | 2018 | 2019 |

2020 |

| Max. odmena pre správcu príspevkového fondu |

1,80% |

1,70% | 1,60% | 1,50% | 1,40% | 1,30% |

1,20% |

| Max. odmena pre správcu výplatného fondu |

0,90% |

0,85% | 0,80% | 0,75% | 0,70% | 0,65% |

0,60% |

Tieto poplatky sa však týkajú iba zmlúv 3 piliera uzatvoreného po roku 2014, resp. zmlúv, ku ktorým bol po roku 2014 podpísaný aj dodatok.

Podpísanie dodatku nie je iba o výhodách, napríklad podpísaním dodatku k tretiemu pilieru sa nasporené vklady v treťom pilieri už nebudú dať vyberať pred dovŕšením dôchodkového veku (resp. priznaním starobného dôchodku).

Nespornou výhodou sporenia v treťom pilieri v nových podmienkach je možnosť zarátať si uhradené príspevky ako zápornú položku základu dane, čím môžete ušetriť na dani ročne maximálne 34,2 eur.

Poplatky za prestup medzi DDS

Ak vám váš fond a investičná stratégia nevyhovujú tak si môžete nasporené prostriedky presunúť do inej DDS. DDS má nárok na odplatu za prestup účastníka do inej doplnkovej dôchodkovej spoločnosti, v období do 1 roka od uzatvorenia účastníckej zmluvy najviac 5 % hodnoty zostatku na osobnom účte. Ak sa rozhodnete pre zmenu neskôr ako po 1 roku, tak DDS nemá nárok na odplatu za prestup účastníka.

Avšak pre zmluvy, ktoré boli uzatvorené pred rokom 2014 je odplata pri prestupe medzi DDS účtovaná, ak sa prestup realizuje do 3 rokov od podpisu zmluvy 3. piliera . Odplata za odstupné je v tomto prípade vo výške určenej podľa dávkového plánu.

Výkonnosť 3 piliera

Tretí pilier výkonnosťou stále zaostáva za 2. dôchodkovým pilierom a pravdepodobne ho v roku 2019 budú čakať zmeny. Investori v doplnkovom dôchodkovom sporení by sa čoskoro mohli dočkať indexového fondu. Otázne je, aká bude odmena za „správu“ takýchto fondov. Indexové fondy nie sú spravované aktívne ale iba kopírujú vybraný trhový index, pretože skladba ich portfólia pozostáva z ETF investičných nástrojov nakupovaných na regulovanom trhu.

Ak sa zavedenie indexových fondov nepodmieni znížením odplaty za správu týchto fondov, tak sa možno dočkáme najdrahších pasívne spravovaných fondov na trhu, čo by určite bolo na škodu.

Iba tretí pilier nestačí!

Ak ste zúčastnený na sporení v treťom pilieri, môžete zhodnotiť vaše príspevky. Je však potrebné investovať v správnych fondoch.

Tretí dôchodkový pilier však nie je zárukou ani predpokladom pre dosiahnutie príjmového štandardu, na ktorý ste boli zvyknutí počas aktívneho pracovného života. Ak sa chcete pripraviť na starobu zodpovedne, tak je nutné využiť popri tom aj iné dôchodkové sporenie.

Pri akomkoľvek investovaní sa vždy raďte s odborníkmi. Pri treťom dôchodkovom pilieri ale aj pri iných formách sporenia je dôležité práve nastavenie investičnej stratégie. A otázku starobného dôchodku rozhodne nepodceňujte!

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

V roku 2018 sa príspevok do druhého piliera zvýšil na 4,5%

Ak ste účastníkom v starobnom dôchodkovom sporení, tak sa vaša príspevková sadzba od začiatku tohto roka 2018 zvyšuje zo 4,25% na 4,5% hrubej mzdy, resp. vymeriavacieho základu ak ste SZČO.

Príspevok do 2. piliera sa každým rokom zvyšuje

Od roku 2017 platí každoročný nárast príspevkovej sadzby o 0,25 percentuálneho bodu pre príspevky do 2. dôchodkového piliera. Tento nárast bude pokračovať až do roku 2024, keď by príspevok do druhého dôchodkového piliera mal tvoriť 6% hrubej mzdy resp. vymeriavacieho základu SZČO. Zároveň sa sadzba poistného, hradeného do Sociálnej poisťovne bude znižovať tak, aby celkový súčet príspevkov do prvého aj druhého dôchodkového piliera predstavoval spolu 18% z vymeriavacieho základu sporiteľa.

Čo sa zmenilo?

Novelu zákona o druhom pilieri, ktorá predurčuje každoročný nárast príspevkovej sadzby druhého piliera až do 6%, bola schválená ešte v lete roku 2012 počas druhej vlády Róberta Fica. Predtým platilo, že sa výška odvodov do prvého a druhého dôchodkového piliera rovná. Z celkových odvodov, ktoré tvorili 18% vymeriavacieho základu, skončilo 9% v prvom a 9% v druhom pilieri, za predpokladu, že bol sporiteľ v 2. pilieri.

Ak sporiteľ zúčastnený v druhom pilieri nebol, tak jeho sociálne odvody končili len v Sociálnej poisťovni a to v plnom rozsahu 18% z vymeriavacieho základu.

Od konca roku 2012 sa príspevky na sociálne poistenie zmenili z pomeru 9:9 na 4:14 v prospech Sociálnej poisťovne a zároveň sa prijalo opatrenie, ktoré do roku 2024 postupne zmení toto rozloženie na 6:12.

Vývoj príspevkov na sociálne poistenie

Vývoj výšky odvodov na sociálne poistenie znázorňuje nasledujúca tabuľka:

| Rok | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 |

2018 |

|

Odvod do Sociálnej poisťovne: |

9% | 14% | 14% | 14% | 14% | 13,75% |

13,5% |

|

Odvod do 2. piliera: |

9% | 4% | 4% | 4% | 4% | 4,25% |

4,5% |

Iba druhý pilier nestačí!

Ak ste dlhodobo zamestnaný a zároveň ste aj zúčastnený v druhom pilieri, tak vám druhý pilier môže pomôcť zhodnotiť vaše uhradené príspevky. Je však potrebné investovať v správnych fondoch.

Druhý dôchodkový pilier však nie je zárukou ani predpokladom pre dosiahnutie príjmového štandardu, na ktorý ste boli zvyknutí počas aktívneho pracovného života. Ak sa chcete pripraviť na starobu zodpovedne, tak je vhodné využiť popri tom aj iné dôchodkové sporenie.

Pri akomkoľvek investovaní sa vždy raďte s odborníkmi. Pri druhom dôchodkovom pilieri ale aj pri iných formách sporenia je dôležité práve nastavenie investičnej stratégie. A otázku starobného dôchodku rozhodne nepodceňujte!

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

S tretím pilierom ušetríte na dani

Od 1.1.2014 sa na trhu uzatvárajú zmluvy doplnkového dôchodkového sporenia, ktoré sa riadia novelizovanými podmienkami. Ak ste účastnícku zmluvu s tretím pilierom uzatvorili pred týmto dátumom, tak vaša zmluva podlieha starým podmienkam, pokiaľ ste k nej ešte nepodpísali dodatok.

Čím sa líši doplnkové dôchodkové sporenie s novými a starými podmienkami?

- Po novom príspevky do 3. piliera, ktoré zaslal zamestnanec, je možné odpočítať zo základu dane – účastník tak môže znížiť základ dane až do sumy 180 eur, čím ušetrí ročne na dani 34,2 eur. Predtým to nebolo možné.

- Podľa nových podmienok je prestup do inej doplnkovej dôchodkovej spoločnosti možný už po 12 mesiacoch od uzatvorenia účastníckej zmluvy. Predtým to bolo možné až po 3 rokoch. Fluktuácia medzi doplnkovými dôchodkovými spoločnosťami je ľahšia.

- Lacnejšia správa majetku v treťom pilieri, ktorý sa riadi novými pravidlami. Odplata za správu príspevkového fondu je maximálne vo výške 1,6% p.a. a do roku 2020 postupne poklesne až na 1,2% p.a.. Predtým bol maximálny poplatok vyšší – až 2,34% p.a. v roku 2013.

Čo je naopak nevýhoda dodatkov a účastníckych zmlúv doplnkového dôchodkového sporenia uzatvorených po 1.1.2014?

- Nové zmluvy sa vyznačujú viazanosťou prostriedkov až do dôchodkového veku. Naproti tomu zmluvy doplnkového dôchodkového sporenia uzatvorené ešte pred 1.1.2014 a bez podpísaného dodatku umožňovali výber prostriedkov už vo veku účastníka 50, resp. 55 rokov (podľa konkrétnej účastníckej zmluvy).

Príspevky do tretieho piliera môžete zohľadniť v daňovom priznaní

Ak ste počas roka 2017 do tretieho piliera prispeli svojimi príspevkami (netýka sa príspevkov zamestnávateľa), tak si celkový úhrn týchto príspevkov až do výšky 180 eur môžete započítať do daňového priznania ako odpočítateľnú položku základu dane. Tým sa vaša daňová povinnosť zníži až o 34,2€.

Stačí, ak si vygenerujete cez online prístup svojej doplnkovej dôchodkovej spoločnosti výkaz o úhradách. Nájdete v ňom súpis poslaných príspevkov účastníka, ktorý potom dajte svojej mzdovej účtovníčke a ona sa postará o to, aby sumu príspevkov do tretieho piliera odpočítala zo základu dane.

Takýto výpis postačí k tomu, aby ste na dani ušetrili. Ak ste za rok 2017 neprispeli do tretieho piliera celkovo sumou 180 eur a chcete využiť daňovú výhodu v maximálnej možnej miere, tak na účet tretieho piliera zašlite dodatočné prostriedky. Na účet tretieho piliera totiž môžete prispievať kedykoľvek a koľkokoľvek, avšak pozor, prostriedkov z neho sa dočkáte až v starobe.

Na čo by ste ešte do konca roka 2017 nemali zabudnúť?

Určite nezabudnite na štátnu prémiu stavebného sporenia. Tá sa prideľuje na účet stavebného sporenia začiatkom roka 2018 z došlých vkladov, ktoré boli pripísané na účet stavebného sporenia ešte v roku 2017. Preto ak chcete štátnu prémiu využiť v maximálnej možnej miere, zašlite na účet stavebného sporenia sumu potrebnú pre plnú štátnu prémiu. Pred pár dňami sme téme stavebného sporenia a štátnej prémii venovali osobitný článok: Štátna prémia

Dá sa na dôchodok sporiť aj inak ako v treťom pilieri?

Tretí pilier sa vyznačuje viazanosťou prostriedkov a nie všetci zamestnávatelia svojim zamestnancom doň prispievajú. Preto, ak vám naň zamestnávateľ neprispieva, je načase rozhliadnuť sa aj po iných, najmä neviazaných formách šetrenia na starobu. Ak chcete sporiť dlhodobo, hľadáte napríklad dôchodkové sporenie, vhodnejšou voľbou sú podielové fondy. Dobré fondy dokážu ponúknuť výnos aj viac ako 5% ročne.

Ak je pre vás otázka tretieho dôchodkového piliera zložitá, tak sa obráťte na nášho finančného poradcu.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

2. alebo 3. dôchodkový pilier? Ktorý z nich je lepší?

Príprava na starobu si vždy vyžaduje čas. Ak máte do dôchodku ešte zopár dekád, tak je dôležité, akú formu sporenia na dôchodok zvolíte. Pre rozsiahlosť témy sa v tomto článku nebudeme venovať všetkým možným spôsobom prípravy na starobný dôchodok, ale iba:

- Starobné dôchodkové sporenie – 2. dôchodkový pilier

- Doplnkové dôchodkové sporenie – 3. dôchodkový pilier

Tieto dva nástroje prípravy na starobu sú na Slovensku relatívne známe a početne využívané.

Kto sa môže zúčastniť sporenia?

V druhom dôchodkovom pilieri sa môžete zúčastniť sporenia podpísaním účastníckej zmluvy s konkrétnou DSS. Na výber máte celkovo 6 poskytovateľov druhého piliera a každý z nich má na výber viacero investičných fondov. Zúčastnením sa v druhom pilieri sa časť sociálnych odvodov (ktoré zo zákona uhrádza do Sociálnej poisťovne váš zamestnávateľ) ocitne na vašom osobnom dôchodkovom účte v 2. pilieri, kde sa investujú. V druhom pilieri je možné investovať aj dobrovoľne nad rámec zákonných odvodov.

Zúčastniť sa na doplnkovom dôchodkovom sporení je tiež jednoduché. Tretí pilier ponúkajú na Slovensku celkovo 4 DDS. Taktiež je na výber ponuka viacerých investičných fondov. Príspevky do 3. piliera si zasiela samotný sporiteľ, avšak niektorým zamestnancom je poskytnutý benefit, ktorý popisujeme nižšie.

Kto prispieva?

V prvom rade je potrebné uviesť, že 2. a 3. dôchodkový pilier majú základnú odlišnosť. Príspevky do druhého dôchodkového piliera sporiteľ nepocíti na svojej peňaženke. Príspevky tvoria sociálne odvody, ktoré za neho platí zamestnávateľ.

No do 3. piliera si sporiteľ prispieva už sám. Ale niektorí zamestnávatelia ponúkajú svojim zamestnancom k tretiemu pilieru benefit a ku každému príspevku zamestnanca prispievajú nezištne aj oni. Výšku príspevku si stanovuje každý zamestnávateľ sám, v praxi sa môžete stretnúť aj s prípadom, keď príspevok zamestnanca na tretí pilier je 3€ a príspevok zamestnávateľa 15€, a teda zamestnávateľ prispieva násobne viac. Preto je na mieste si tento benefit u svojho zamestnávateľa preveriť.

Aké sú náklady?

Ak sa rozhodnete sporiť na dôchodok, je dôležité poznať, aké náklady riešenie zahŕňa. Poznať poplatkovú štruktúru je dôležité, pretože od nej sa odvíja efektívnosť vášho sporenia. Ak už teda sporiť, tak jedine v lacných a efektívnych riešeniach.

|

2. pilier |

3. pilier |

|

| Poplatok za správu aktív | max. 0,3% ročne |

1,2% ročne v príspevkovom fonde * |

|

Za vedenie účtu |

1% z každého príspevku |

– |

|

Za výber a spracovanie príspevku |

0,25% z každého príspevku |

– |

|

Zdanenie |

oslobodené od dane |

19% |

* aktuálne je poplatok za správu aktív 1,5% ročne, ale do roku 2020 sa postupne zníži na 1,2%

** aktuálne je poplatok za správu aktív 0,75% ročne, ale do roku 2020 sa postupne zníži na 0,6%

Druhý dôchodkový pilier je jeden z najlacnejších spôsobov dôchodkového sporenia na trhu. Odmena pre DSS je limitovaná zákonom a je nastavená na max 0,3% z objemu spravovaného majetku ročne. Poplatok za spracovanie príspevkov a vedenie účtu v druhom pilieri je podobný ako vstupný poplatok pri investovaní cez podielové fondy. 1,25% je hodnota, ktorá je výrazne nižšia pri porovnaní s inými komerčnými formami pravidelného investovania (Vstupný poplatok je bežne stanovený na 3-5%). Výnosy investičných fondov druhého piliera sú navyše oslobodené od dane.

Tretí pilier neúčtuje vstupné poplatky, avšak aktuálny správcovský poplatok príspevkových fondov vo výške 1,5% je stále na relatívne vysokej úrovni v porovnaní s inými formami komerčného investovania v podielových fondoch. To, že sa tretí pilier stáva čoraz lepšou alternatívou prípravy na starobu, zariadila aj novela, ktorá tretí pilier zlacnila. Do roku 2020 sa správcovský poplatok príspevkového fondu zníži na prijateľnú úroveň 1,2% ročne.

Nabudúce si sprehľadníme aj iné atribúty druhého a tretieho piliera, nech je porovnanie komplexnejšie. Sledujte nás aj naďalej na mojporadca.sk 🙂

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Ako sa pripraviť na dôchodok?

Už sa k vám pravdepodobne dostala informácia, že na Slovensku to s dôchodkami nevyzerá vôbec ružovo. Budúce prognózy napovedajú dôchodkovú krízu. Jednoducho sa rodí málo detí, a naopak populácia starne, čím sa ľudia dožívajú viac. Pri súčasnom dôchodkovom systéme je táto situácia neudržateľná a dôchodkový systém bude musieť prechádzať viacerými zmenami. Ak nechcete doplatiť na negatívne zásahy do dôchodkového systému v budúcnosti, tak je rozumné nespoliehať sa výlučne na štát, ale dôchodok si zabezpečiť vo vlastnej réžii.

Ako veľa treba sporiť?

Ideálne je odkladať si z čistej mzdy 5-10% a tieto prostriedky investovať dlhodobo napríklad v podielových fondoch. Podielové fondy sú určené pre bežných občanov a na sporenie si v dlhodobom investičnom horizonte sa vyslovene hodia.

Podielové fondy nájdeme aj v slovenskom druhom a treťom dôchodkovom pilieri no, len druhý a tretí pilier nestačí, ak chcete na dôchodku žiť dôstojne, vhodnejšie je si dosporiť ešte pomimo. Na trhu sa nachádzajú viaceré možnosti investovania v podielových fondoch okrem slovenských správcovských spoločností je možné investovať aj do zahraničných podielových fondov, ktoré majú s investovaním viac skúseností.

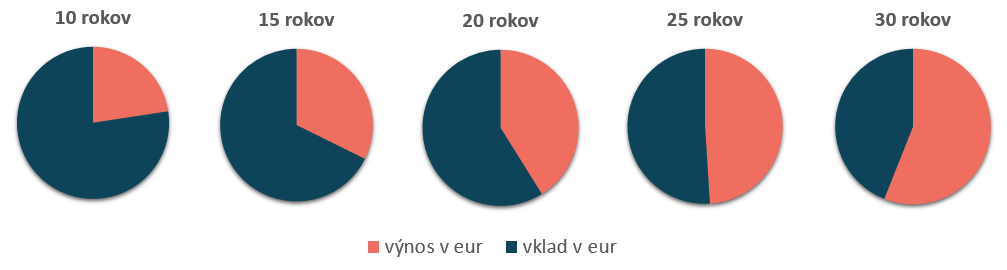

Čas pri investovaní

Pri investovaní zohráva dôležitú úlohu čas. Čím neskôr začnete investovať, tým je výnos vašej investície nižší. Túto situáciu názorne zobrazuje nasledujúca tabuľka:

| Vklad 50 eur mesačne a priemerná ročná výnosnosť investície 5% | |||||

| doba investovania v rokoch | 10 | 15 | 20 | 25 | 30 |

| celkový stav investičného účtu v eur | 7751 | 13298 | 20377 | 29412 | 40943 |

| výnos v eur | 1751 | 4298 | 8377 | 14412 | 22943 |

| vklad v eur | 6000 | 9000 | 12000 | 15000 | 18000 |

| podiel výnosov na celkovej hodnote investičného účtu | 23% | 32% | 41% | 49% | 56% |

Dlhodobé investovanie v podielových fondoch má jednoduché pravidlá. Čím dlhšie investujete, tým väčšiu časť z vášho celkového účtu tvoria výnosy. Preto je nesmierne dôležité, kedy sa na starobu začnete pripravovať. Ak sporiť začnete 30 rokov pred odchodom do dôchodku a priemerná ročná výnosnosť vašej investície bude 5% ročne, tak väčšiu časť vášho investičného účtu budú tvoriť výnosy. Zložené úročenie v kombinácií s dlhým investičným horizontom vám pomôže nasporiť dostatok prostriedkov na starobu.

Pri akomkoľvek investovaní sa vždy radte s odborníkmi. Dôležitý je ako výber vhodných podielových fondov, tak aj nastavenie správnej investičnej stratégie. A otázku starobného dôchodku rozhodne nepodceňujte!

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Do dôchodku opäť starší. Presne o 63 dní.

V závislosti od vývoja priemernej strednej dĺžky života sa vek odchodu do dôchodku mení. Dôchodkový vek sa od 1.1.2017 určuje nasledovne: dôchodkový vek v príslušnom kalendárnom roku je stanovený ako dôchodkový vek v predošlom kalendárnom roku navýšený o stanovený počet dní. Počet dní navýšenia určuje štatistický úrad SR na základe priemernej dĺžky života spoločnej pre mužov a ženy v aktuálnom dôchodkovom veku vyjadrenom v celých rokoch.

A keďže trendom našej populácie je starnutie, tak sa dôchodkový vek každoročne navyšuje. Navýšenie je ohlásené aj v roku 2018, keď do dôchodku pôjdu dôchodci až o 63 dní neskôr. Dôchodkový vek je tak na budúci rok (2018) nastavený na 62 rokov a 139 dní.

Ak si chcete informatívne pozrieť, kedy sa dôchodok bude týkať vás, tak sa o tom dočítate v našom článku: Odchod do dôchodku v šesťdesiatke? Zabudnite!

Odchod do dôchodku po svojom

Ak si sami chcete určovať, kedy pôjdete do dôchodku a nechcete sa spoliehať na štát, tak je najvyšší čas začať. Ideálne je odkladať si 5-10% čistého príjmu na miesta, kde tieto prostriedky budú vykazovať zhodnotenie nad úroveň inflácie. Zhodnocovať prostriedky nad úroveň inflácie v dlhodobom období má dôležitý význam v tom, aký príjem na dôchodku z takéhoto dôchodkového sporenia dosiahnete a koľko si zaň budete môcť kúpiť. Inflácia totiž negatívne vplýva na kúpnu silu vašich úspor. A teda zlým sporením sa môže stať to, že si za úspory nakúpite menej, ako ste predpokladali.

Nabudúce vám popíšeme, aké možnosti prípravy na starobu existujú, budeme sa predovšetkým zaoberať štandardne používanými licencovanými a overenými riešeniami, ktoré nepredpokladajú vysokú zainteresovanosť sporiteľa. Jednoducho to budú také formy sporenia, ktoré sú vhodné aj pre sporiteľov bez ekonomického vzdelania a dostupné už od pár desiatok eur mesačne.

Sledujte novinky zo sveta financií na www.mojporadca.sk a budete vždy v obraze. 🙂

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.