Archívy kategórie: Sporenie a investovanie

Výkonnosť investičných fondov AXA

Pozitívnou správou aspoň podľa štatistík Ústredia práce, sociálnych vecí a rodiny je miera nezamestnanosti. Na Slovensku sa nezamestnanosť po prvýkrát dostala pod hranicu 6 % a zaznamenala pokles na hodnotu 5,95 %. Naopak spotrebiteľské ceny na Slovensku sa zodvihli nad priemer eurozóny na 1,9 %. Zmeny v spotrebiteľských cenách majú priamy vplyv na reálny výnos z vašej investície.

Nárast spotrebiteľských cien (inflácia) a výnos z investície

Nárast spotrebiteľských cien priamo súvisí s úspešnosťou vašej investície. Ak je váš dosiahnutý výnos z investície nižší ako miera inflácie, tak nemáte dôvod na radosť, a to napriek zeleným číslam výnosov vášho investičného účtu. Jednoducho si zo svojej investície nemôžete kúpiť taký objem tovarov a služieb, pretože ich cena vzrástla rýchlejším tempom ako vzrástol výnos vašej investície.

Podielové fondy nevyžadujú veľký kapitál

Jedným zo spôsobov ako investovať sú podielové fondy. Podielové fondy ako také sú určené aj pre bežných investorov. Investovať v podielových fondoch sa v súčasnosti dá aj pravidelnými mesačnými vkladmi, ktorých výška je rádovo v desiatkach eur.

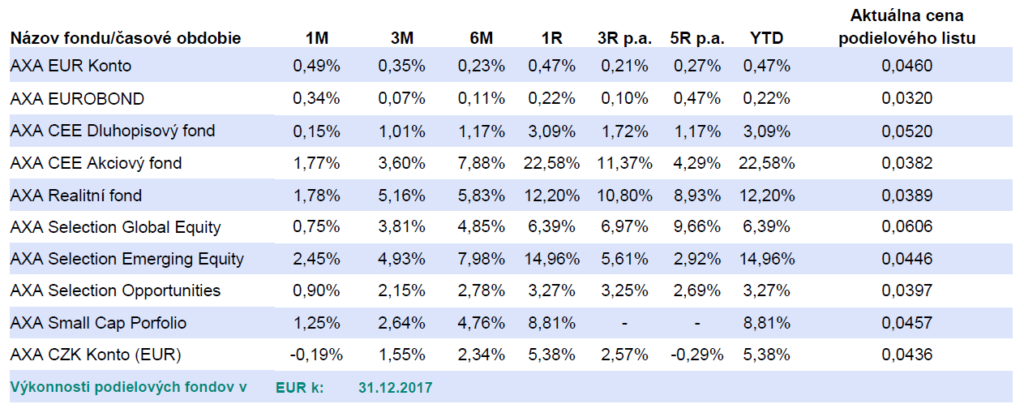

Investičné fondy AXA

Správcovská spoločnosť AXA pôsobí na slovenskom trhu prostredníctvom inštitúcie AXA investiční společnost a.s., organizačná zložka Slovensko. Poskytuje investovanie vo viacerých podielových fondoch, ktorých výkonnosť znázorňuje nasledujúci spravodaj aktuálny k dátumu 31.12.2017.

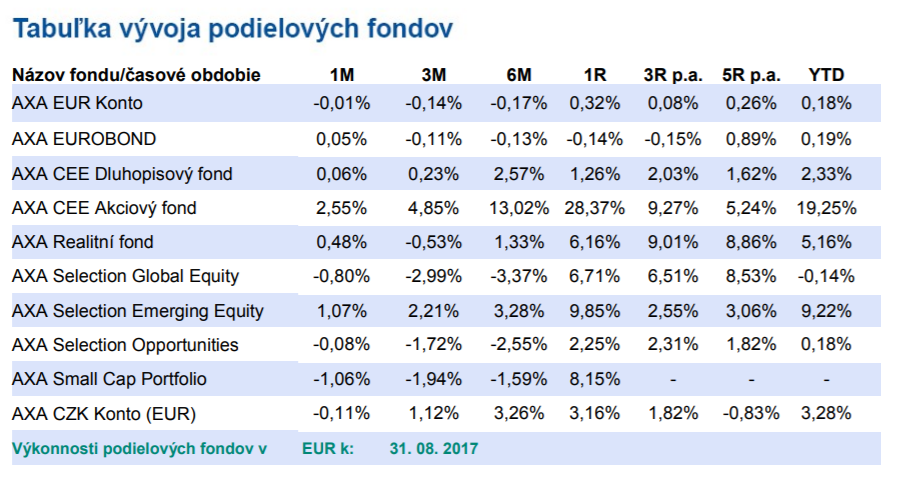

Prevažne priaznivá ekonomická situácia prakticky na všetkých frontoch a všetkých trhoch priamo súvisí s výkonnosťou podielových fondov. Obrázok deklaruje, že výkonnosť všetkých fondov AXA za posledné 3 roky vykazuje kladné čísla. Rok 2017 sa tiež priaznivo odrazil na ich zhodnotení.

V dobe ekonomickej konjunktúry je bežné, že podielové fondy vykazujú priaznivú výkonnosť. Ekonomika je cyklická a priaznivé obdobia striedajú „obdobia sucha“. Otázka je, ako sa prípadná recesia v budúcnosti odrazí na zhodnotení podielových fondov. Až vtedy sa preukáže šikovnosť portfólio manažérov a správcu AXA.

Podielové fondy ako dôchodkové sporenie

Na Slovensku je viacero možností prípravy na starobný dôchodok. Najznámejšie sú Starobné dôchodkové sporenie (2. pilier) a taktiež aj Doplnkové dôchodkové sporenie (3. pilier). Obe riešenia fungujú na princípe investovania v podielových fondoch.

Podielové fondy sú teda ideálnym riešením, ako sa pripravovať na starobu počas pracovného života. Popri druhom a treťom pilieri sa vždy odporúča sporiť na dôchodok aj vo vlastnej réžii a odkladať si podľa možností aspoň 5-10% z čistého mesačného príjmu. Podielové fondy sú vhodné riešenie na dôchodkové sporenie.

Výber fondov nie je vhodné realizovať na základe ich historickej výkonnosti. Pre správny výber je potrebné zohľadniť viacero faktorov ako poplatky, územná a odvetvová štruktúra fondu, rizikový profil fondu a klienta alebo investičný horizont… V oblasti investovania vám poradí váš finančný poradca.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Stavebné sporenie od Wüstenrot teraz s limitovanou akciou

Ak hľadáte sporenie s garantovaným úrokom, ktoré je navyše podporené štátom, tak ste sa pravdepodobne už dopočuli o stavebnom sporení. Stavebné sporenie primárne slúži ako príprava na stavebný úver, no ak o úver nepožiadate, tak nasporené prostriedky zo stavebného sporenia môžete po 6. rokoch využiť na akýkoľvek účel. Nemusí sa jednať o kúpu alebo renováciu nehnuteľnosti, kľudne to môže byť aj dovolenka, kúpa auta a podobne. Niekedy sa využíva stavebné sporenie aj ako sporenie pre deti.

Štátna prémia stavebného sporenia

Ak na účet stavebného sporenia vkladáte finančné prostriedky, tak vám štát k týmto prostriedkom prispeje formou štátnej prémie. Tá je v roku 2017 a aj v roku 2018 nastavená na 5% z vkladov a maximálne do výšky 66,39 eur. Podmienky pre získanie plnej štátnej prémie sa každým rokom menia. To, že štátnu prémiu vždy dostanete, nie je garantované, avšak od roku 1993, od kedy na Slovensku funguje prvé stavebné sporenie, bola vždy štátna prémia stavebného sporenia občanom k dispozícii. Stavebné sporenie má siahodlhú históriu, a preto je aj medzi bežnými občanmi populárne.

Akcia stavebnej sporiteľne Wüstenrot od 1.11.2017 do 31.1.2018

Stavebné sporiteľne zvyknú koncom roka lákať na zakladanie nových účtov stavebných sporení. Práve preto je väčšina sporiteľov zvyknutá prispievať na účet stavebného sporenia pred koncom roka. Za príspevky v roku 2017 totiž štát pripisuje štátnu prémiu až začiatkom roka 2018.

Bez akejkoľvek zaangažovanosti, reklamu finančným inštitúciám naozaj robiť nechceme, nás zaujala ponuka stavebnej sporiteľne Wüstenrot. Tá v období od 1.11.2017 do 31.1.2018 ponúka zriadenie účtu s ojedinele nízkym poplatkom. Poplatok za zriadenie účtu je len 12 eur. V porovnaní so štandardnou tarifou, keď sa tento poplatok ráta ako 0,9% z cieľovej sumy, je to takmer 90% zľava. Takže akcia ako bič.

Podmienky získania výhod:

- Akcia platí len pre fyzické osoby, ktoré v čase uzavretia akciovej zmluvy o stavebnom sporení nemajú žiadnu aktívnu zmluvu o stavebnom sporení a nesplácajú žiadny úverový produkt vo Wüstenrot stavebnej sporiteľni,

- cieľová suma v čase uzatvorenia zmluvy je 12 000 €,

- súčet vkladov pripísaných na účet k 31.12. daného roka, v ktorom bola zmluva uzatvorená, musí byť min. 300 €,

- stavebný sporiteľ v rámci kalendárneho roka, v ktorom zmluvu uzatvoril, zmluvu nezruší, nespojí s inou zmluvou, ani nerozdelí.

Ak si napríklad stavebné sporenie založíte ešte v roku 2017, do konca roka je potrebné zaslať na účet stavebného sporenia 300 eur. Akcia má preto relatívne jednoduché a ľahko splniteľné podmienky.

Stavebné sporenie – garantovaný, ale nízky úrok

Stavebné sporenie ponúka síce garantovaný, ale nie veľmi lichotivý úrok 0,5 – 1 % p.a. (sadzby na konci roka 2017). Za predpokladu, že vaše očakávania o zhodnotení tento produkt nespĺňa a ste ochotní podstúpiť kvôli vyššiemu výnosu aj vyššie riziko, určite budete hľadať aj iné alternatívy.

Iné alternatívy sporenia

Stavebné sporenie je síce garantovanou a konzervatívnou formou sporenia, ale na sporenie na dôchodok sa nehodí, pretože tlmí potenciálny výnos, ktorý môžete v dlhodobom časovom horizonte z vášho sporenia získať. Ak chcete sporiť dlhodobo alebo hľadáte napríklad dôchodkové sporenie, vhodnejšou voľbou sú podielové fondy. Dobré fondy dokážu ponúknuť výnos aj viac ako 5% ročne.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Skúsenosti s investovaním v Pioneer – Rytmus

V minulom článku sme sa venovali pravidelnému investovaniu v podielových fondoch od Pioneer Investments. Niektoré fondy Pioneer majú takmer storočnú históriu a správcovská spoločnosť Pioneer Investments je jednou z najznámejších správcovských spoločností na svete. Nedávna akvizícia skupiny Pioneer spoločnosťou Amundi z leta roku 2017 predpokladá ešte významnejšie postavenie finančnej skupiny. Amundi – Pioneer Asset Management je aktuálne najväčším správcom aktív klientov v Európe a nič neznázorní investovanie s touto spoločnosťou lepšie, ako reálne príklady investícií skutočných klientov.

Investovanie v programe Pioneer Rytmus – príklad z praxe

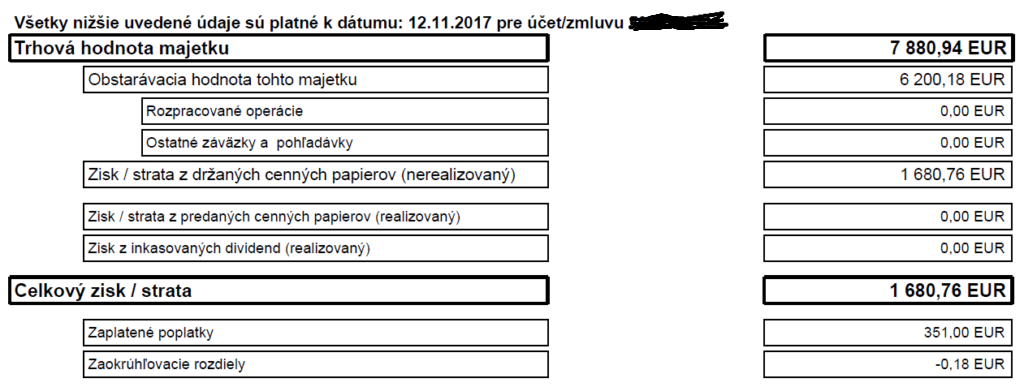

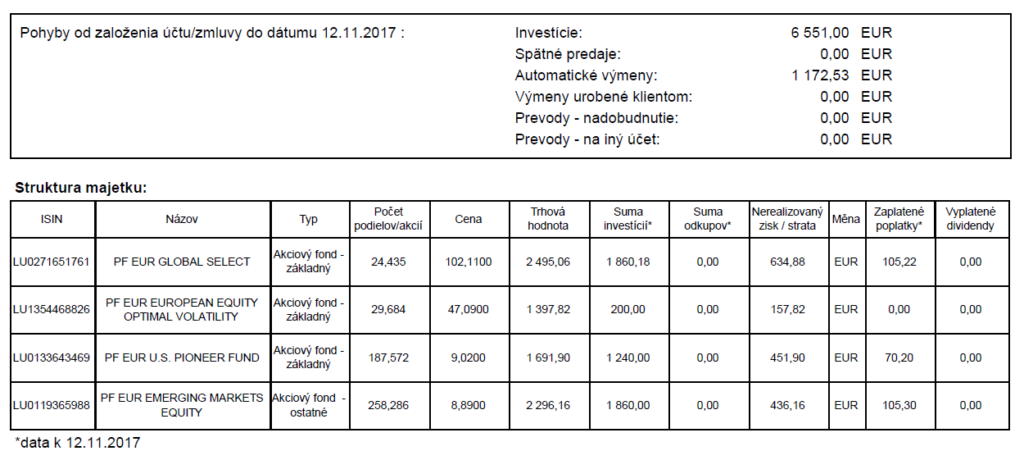

Program pravidelného investovania Rytmus je jednou z možností, ako si môžete pravidelne sporiť už od 30 eur mesačne. Pán, na ktorého investičný účet máte možnosť nahliadnuť, tak investuje 100 eur mesačne už od zimy roku 2012. Aktuálne má jeho investícia 5. výročie a celkovo doň klient zaslal 62 mesačných vkladov v hodnote 100 eur. Objem jeho zaslaných vkladov je 6200 eur, čo znázorňuje aj nasledujúci report z aplikácie Nemo od Pioneer.

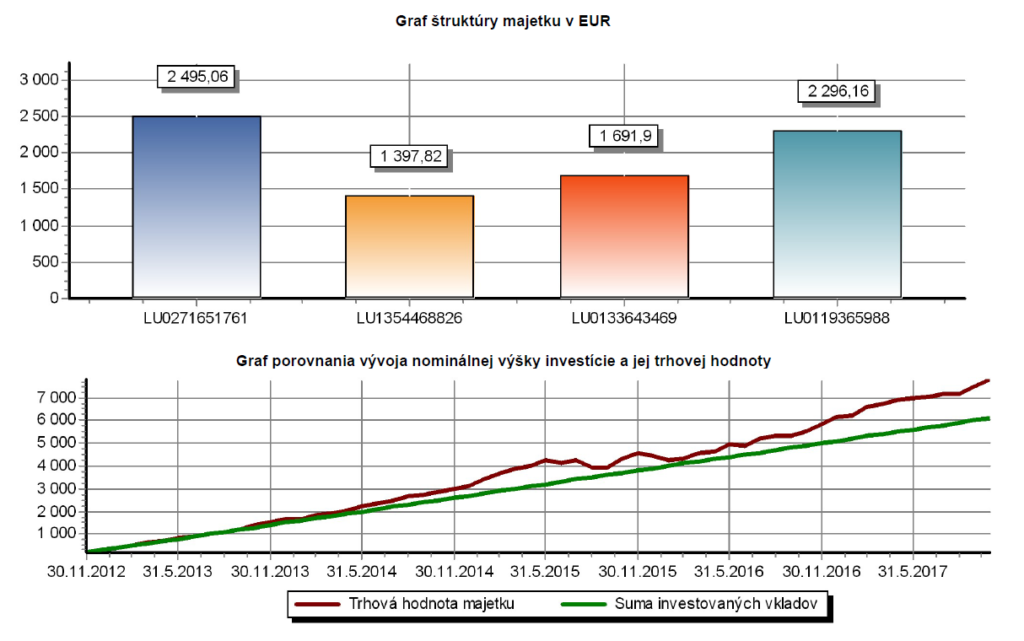

Ako môžete z reportu vyčítať, aktuálna trhová hodnota majetku zainvestovaného vo fonde je 7 881 eur a investícia je teda po piatich rokoch v zisku. Celkový zisk činí 1681 eur. Tento majetok je alokovaný v štyroch podielových fondoch od Pioneer a to konkrétne v programe P3 – dynamický profil. Obrázok nižšie znázorňuje rozloženie majetku v jednotlivých fondoch ako aj vývoj stavu investície.

Alokácia majetku

Počas piatich rokov sa investícia preskupovala a prostriedky v investícii menili fondy. Z reportu nie je celkom jasné, ako sa portfólio preskupovalo, avšak celkový objem automaticky preskupeného majetku je vo výške 1172,53 eur. O tom, že portfólia fondov Pioneer sa automaticky menia, o čom rozhoduje správca fondov, sme ozrejmovali v predošlom článku: Investovanie s Pioneer Investments – Rytmus

Výkonnosť Rytmus P3

No a jednoznačne najpodstatnejší údaj, ktorý klient chce počuť je práve o percentuálnom zhodnotení jeho investície. Pri dnešnej miere nízkych trhových úrokových mier na vkladových produktoch práve kolektívne investovanie v podielových fondoch naberá na atraktivite. Kapitálové trhy zhodnocujú majetok efektívnejšie ako termínované vklady v bankách a to obzvlášť z dlhodobého hľadiska. Report o výkonnosti pravidelného programu Rytmus naše tvrdenie len podčiarkuje.

Pri terminovaných vkladoch môžete na dvojciferné ročné zhodnotenie zabudnúť. No investičný program Rytmus takéto zhodnotenie majetku dosiahol, a to dokonca v dvoch rokoch bezprostredne po sebe. Ani ostatné roky neboli zlé a celková priemerná ročná výkonnosť má tak slušných 8,86% p.a. Investovanie na kapitálových trhoch má svoje opodstatnenie a ak sa vám pri slove „riziko“ neroztrasú kolená, je na mieste investovanie v podielových fondoch vyskúšať.

Pionner Rytmus nie je jediným programom pravidelného investovania a pre objektívnosť informácii je potrebné zdôrazniť, že historická výkonnosť investície nezaručuje aj jej budúcu výkonnosť. Pri investovaní vždy svoj výber a rozhodnutia konzultujte s ľuďmi zdatnými v odbore. Každý dobrý finančný poradca vám určite pomôže s investíciou v podielových fondoch.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Investovanie s Pioneer Investments – Rytmus

Pioneer Investments sa špecializuje na kolektívne investovanie v podielových fondoch. Pioneer Investments je správcovská spoločnosť, ktorej najstarší podielový fond vznikol ešte v roku 1928 a funguje dodnes. Pioneer má bohaté, takmer storočné, skúsenosti so správou majetku investorov. Najstarší podielový fond od Pioneer Investments je 3. najstarším podielovým fondom na svete.

Akvizícia Pioneeru a Amundi

K najväčším správcom majetku investorov na svete dopomohla aj akvizícia Pioneeru Investments skupinou Amundi v júli roku 2017. Amundi sa tak zaradilo medzi najväčších správcov majetku v Európe a popredných správcov na svete so správou aktív v celkovej hodnote vyše 1,3 bilióna eur. Táto finančná spoločnosť pôsobí celosvetovo v 37 krajinách a do fondov Pioneer je možné investovať aj na Slovensku.

Pioneer Asset Management na Slovensku poskytuje investovanie do širokého spektra podielových fondov rôznych tried. Dnes sa pozrieme na zúbok programu pravidelného investovania Rytmus od Pioneer, ktoré môže byť vhodnou alternatívou k slovenskému tretiemu dôchodkovému pilieru alebo iným formám dôchodkového sporenia, či dlhodobého pravidelného investovania.

Program pravidelného investovania Rytmus

Pioneer Rytmus je programom pravidelného investovania, do ktorého je možné investovať od 30 eur mesačne na dobu od 1-40 rokov. Vo všeobecnosti sa neodporúča siahnuť po podielových fondoch ak je dĺžka investície kratšia ako 5 rokov. Krátka doba investovania zvyšuje riziko z dosiahnutia negatívneho výnosu, naopak dlhšia doba investície je istejším predpokladom pre dosiahnutie zisku.

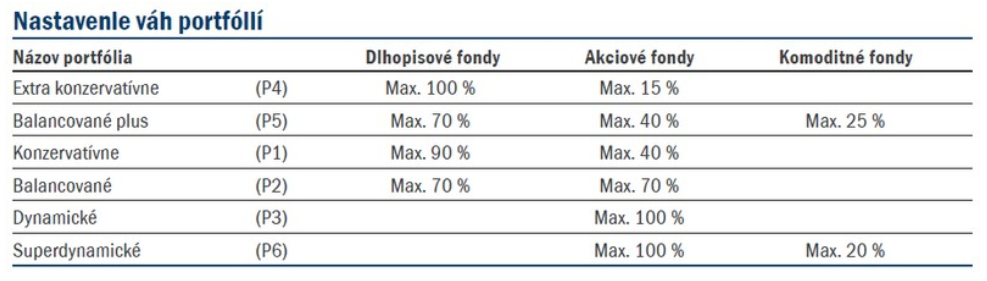

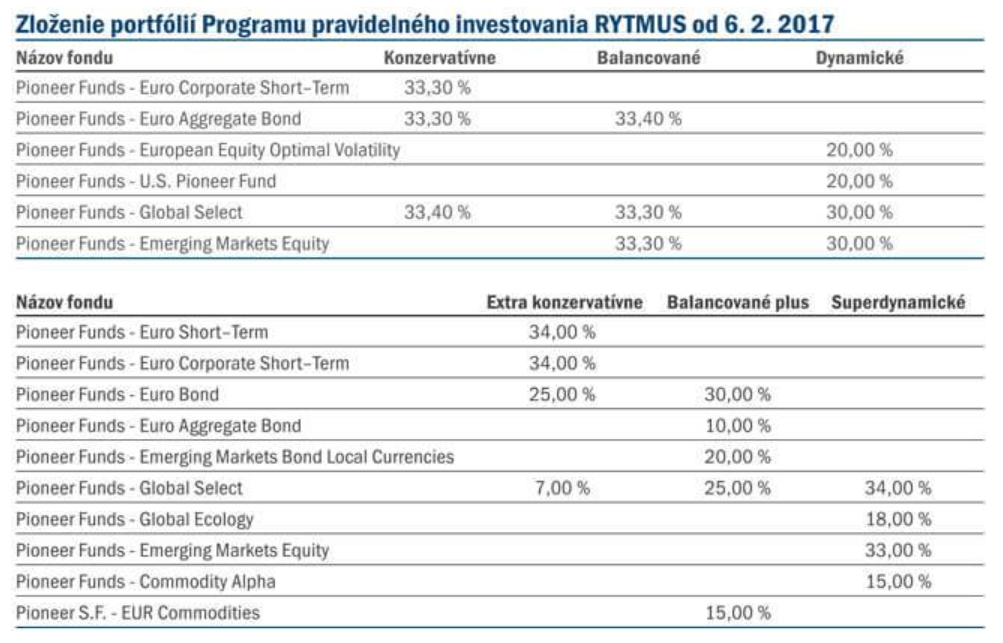

Program pravidelného investovania Rytmus má preddefinovaných 6 investičných stratégií, ktoré sa skladajú z akciových, dlhopisových a komoditných fondov v rôznom pomere v závislosti od portfólia.

Konzervatívne portfólia P1, P4 sú vhodnejšie pre opatrných investorov, ktorí nechcú podliehať veľkým rizikám a tiež investíciu nebudú držať dlho. Zastúpenie volatilnejších, akciových fondov je v portfóliu minimálne. Dynamické portfólia P3 a P6 sú naopak vhodné pre investorov hľadajúcich zaujímavý výnos v dlhodobom investičnom horizonte, napríklad ako zábezpeku na starobný dôchodok. No a porftólia Rytmus P2 a P5 sú akousi strednou cestou medzi konzervatívnou a dynamickou investíciou.

Podielové fondy Pioneer Rytmus

Všetkých 6 preddefinovaných investičných stratégií tvorí dokopy 16 fondov. Portfólia Rytmus sa líšia iba zastúpením jednotlivých fondov. No a fondy sa môžu v priebehu investície obmieňať avšak o ich obmene rozhoduje správca.

Aké zhodnotenie ponúkajú fondy Pioneer?

Dobrá historická výkonnosť podielových fondov nie je zárukou aj budúceho úspechu, avšak z historickej výkonnosti je možné vyčítať, ako manažéri fondu reagovali počas krízových období.

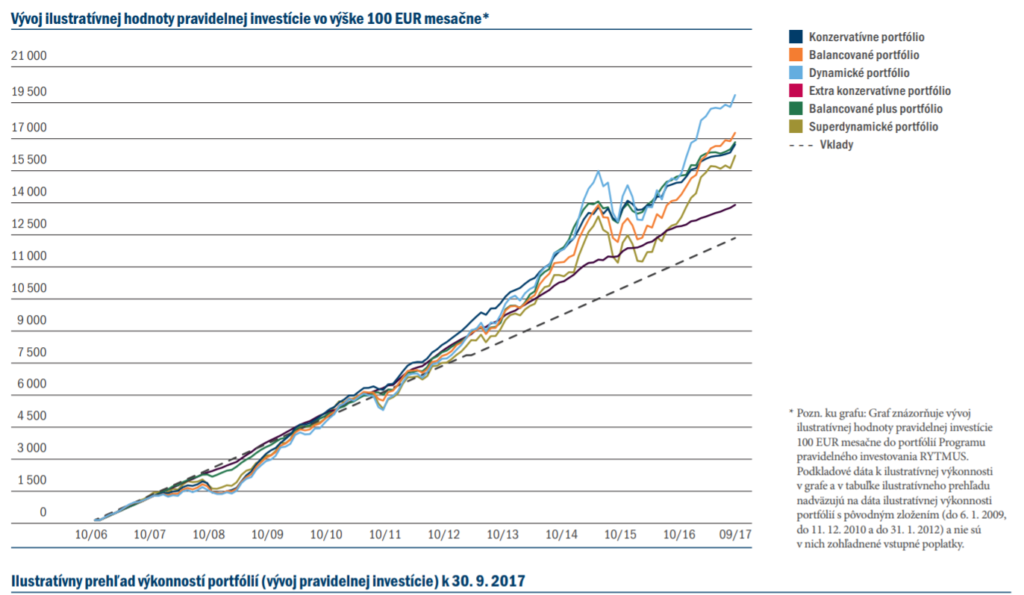

Ak by ste do fondov Pioneer Investments investovali čiastku 100 eur mesačne od októbra 2006 až dodnes, tak by vaše zhodnotenie investície vyzeralo tak, ako to znázorňuje obrázok nižšie.

Pri pravidelnom mesačnom investovaní nie je kríza prekážkou v dosahovaní výnosov v budúcnosti. Napriek globálnej ekonomickej kríze z roku 2008 a silnej ekonomickej recesii je výnos všetkých portfólií Rytmus pozitívny. Preto, ak aj počas investície natrafíte na negatívnu fázu ekonomického cyklu, tak nepodliehajte panike a v pravidelnom investovaní zotrvajte. Už pri 10 ročnom investičnom horizonte je vysoká pravdepodobnosť, že výnos z vašej investície bude pozitívny.

Ako funguje investovanie v Pioneeri Rytmus?

Každú investíciu konzultujte s finančným poradcom, ktorý by mal vedieť určiť, v akej fáze ekonomického cyklu sa nachádza trh a z toho odvodiť vhodné portfólio fondov. Finančný poradca by vám mal byť schopný ozrejmiť aj základné princípy investovania, či spôsob akým sa vaše prostriedky premenia na podielové listy, ktoré poplatky investícia vyžaduje alebo čo robiť pri pravidelnom investovaní v prípade krízy.

Vo všeobecnosti sa dá investovanie do fondov Rytmus zhrnúť týmito základnými charakteristickými bodmi:

- Investovanie možné už od 30 eur mesačne

- Vedenie investičného účtu bez poplatkov

- Možnosť kedykoľvek v priebehu investovania investíciu pozastaviť

- Možnosť kedykoľvek prostriedky z investičného účtu odkúpiť

- Nie je ohraničený horný limit vkladov

- Frekvencia vkladov nemusí byť mesačná (ale odporúča sa investovať s pravidelnou frekvenciou)

- Možnosť získať obchodnícke zľavy zo vstupného poplatku – výška vstupného poplatku je odvodená od cieľovej čiastky investície a spôsobu, akým vstupný poplatok splácate:

- Jednorázovo vyplatený vstupný poplatok

- 50/50 – vstupný poplatok tvorí 50% došlého mesačného vkladu, až kým sa úplne nesplatí

- Priebežne platený vstupný poplatok počas celej doby investovania

- Pionner má predsa nevýhodu, a to nemožnosť v rámci zostavovania portfólia kombinácie viacerých iných fondov. Fondy musia byť vždy z vopred určenej ponuky, ktorú určí správca a fondy tvoria výlučne len fondy od Pioneer-u.

Ako ste už stihli z charakteristických bodov vyčítať, tak investovanie v Pioneer je plne dobrovoľné a vedenie investičného účtu nemá poplatky. To znamená, že v prípade nutnej záležitosti môžete vklad alebo viaceré vklady vynechať a to bez nutnosti ohlasovať dôvod a príčinu. Akékoľvek investovanie v otvorených podielových fondoch sa vyznačuje dobrou dostupnosťou vkladov a teda k svojmu majetku máte vždy prístup do niekoľkých dní prípadne týždňov.

Nevýhoda Investičnej schémy Pioneer

Zatiaľ čo pri iných investičných schémach je možné kombinovať fondy viacerých svetových správcov a klientovi tak vytvoriť portfólio podľa jeho očakávaní, v Pioneeri je ponuka fondov limitovaná jednou správcovskou spoločnosťou a zastúpenie portfólia je vopred šablónovito dané. A teda fondy v Rytmuse nie je možné ľubovoľne meniť, je možné meniť iba celkové portfólio P1 až P6.

No a na záver ešte môžeme dodať, že sa pravdepodobne portfólia fondov v Rytmuse budú meniť a niektoré fondy od Pioneer nakoniec nahradia fondy od Amundi. Tiež nie je vylúčené zlučovanie fondov rovnakých tried, či ich premenovanie. Amundi v porovnaní s Pioneerom je objemom spravovaného majetku jednoducho väčším bratom. 🙂

Ak vás investovanie v podielových fondoch zaujalo, tak si pozrite reálne skúsenosti s investovaním v Pioneer.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Na získanie štátnej prémie stavebného sporenia vám ostávajú posledné 2 mesiace

Stavebné sporenie je jeden z mála finančných produktov, na ktoré prispieva sporiteľom štát. Stavebné sporenie umožňuje jednému sporiteľovi získať štátnu prémiu až do výšky 66,39 eur ročne. Výška štátnej prémie je odvodená od výšky vkladov a jej horný limit je práve 66,39€. Ak chcete získať štátnu prémiu za rok 2017 a ešte ste na účet stavebného sporenia nevložili žiadne prostriedky, tak sa poponáhľajte a učiňte tak ešte do konca roka 2017.

Vysvetlenie štátnej prémie

Príklad: Mamička svojmu dieťaťu zriadila účet stavebného sporenia a pravidelne mu naň prispieva po 50€ mesačne. Za rok 2017 bude sumár všetkých vkladov do sporiteľne predstavovať sumu 600 eur. Aká štátna prémia bude dieťaťu pripísaná začiatkom roka 2018 na účet stavebného sporenia?

Odpoveď: 30 eur. Pretože štátna prémia je v súčasnosti stanovená na 5% z vkladov v roku 2017 avšak maximálne do výšky 66,39€.

Optimálne riešenie: Ak chce mamička pre dieťa získať plnú štátnu prémiu, tak musí za rok 2017 do sporiteľne poslať vklady v celkovom objeme 1327,80€. V takom prípade jej bude na účet stavebného sporenia pridelená plná výška štátnej prémie.

Stavebné sporenie už nie je to čo bývalo

| Rok | Percento z ročného vkladu | Maximálna výška štátnej prémie |

Optimálny ročný vklad |

| 2007 | 9,5 | 66,39 € |

698,83 € |

|

2008, 2009, 2010 |

12,5 | 66,39 € |

531,10 € |

|

2011, 2012 |

10,0 | 66,39 € |

663,90 € |

|

2013 |

11,5 | 66,39 € |

577,30 € |

|

2014 |

8,5 | 66,39 € |

781,06 € |

|

2015 |

5,5 | 66,39 € |

1 207,06 € |

|

2016, 2017 |

5,0 | 66,39 € |

1 327,80 € |

Získať štátnu prémiu je čoraz náročnejšie

Získanie plnej štátnej prémie je rokmi čoraz náročnejšie. Zatiaľ čo pred desiatimi rokmi stačilo na plnú štátnu prémiu vložiť ročne len zhruba sedemsto eur, dnes je suma takmer dvojnásobná (1327,80 eur). Po prepočte na dvanástiny je výška mesačného vkladu 110,65 eur a ušetriť koncom mesiaca takúto čiastku je asi pre mnohé priemerné slovenské rodiny utópia.

Slabé úrokové sadzby

Štátna prémia je neodmysliteľnou súčasťou stavebných sporení a asi už len vďaka ním tieto produkty na trhu prežívajú. Štandardnou úrokovou sadzbou, ktorá sa v súčasnosti pri stavebných sporeniach pohybuje od 0,5% – 1% p.a. by stavebné sporiteľne asi veľmi sporiteľov neoslovili.

Ponuka stavebných sporiteľní

V súčasnosti ponúkajú na trhu stavebné sporenie celkom 3 stavebné sporiteľne:

- Prvá stavebná sporiteľňa, a. s.

- ČSOB stavebná sporiteľňa, a. s.

- Wüstenrot stavebná sporiteľňa, a. s.

Každá zo sporiteľní disponuje viacerými tarifami, ktoré sa líšia ako úrokovou sadzbou, tak aj vstupným poplatkom, či poplatkami za vedenie účtu stavebného sporenia.

Najlepšie stavebné sporenie?

Asi najvhodnejšou voľbou, čo sa taríf stavebných sporení týka sú práve junior tarify určených pre sporiteľov do 18 rokov. Výhodou týchto taríf sú okresané vstupné poplatky. Tiež je možné vystihnúť bonusové akcie a kampane s ktorými na trhu stavebných sporení môžu sporiteľne pri konkurenčnom boji o klientov vyrukovať.

Ako sporiť efektívnejšie?

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Investičná spoločnosť AXA – ako sa darí jej fondom?

Spoločnosť AXA je medzinárodná spoločnosť pôsobiaca na viacerých kontinentoch. Jej sféra podnikania a pôsobnosti spadá medzi bankovníctvo, poisťovníctvo a finančný sektor ako taký.

Na Slovensku pôsobí celkovo 5 organizačných zložiek tejto skupiny, ktoré ponúkajú rôzne typy finančných produktov:

- AXA životní pojišťovna a.s., pobočka poisťovne z iného členského štátu – je životnou poisťovňou, ktorá ponúka širokú škálu investičného, rizikového a úrazového životného poistenia

- AXA pojišťovna a.s., organizačná zložka Slovensko – ponúka produkty neživotného poistenia ako je poistenie nehnuteľnosti, domácnosti, havarijné poistenie automobilu či PZP

- AXA investiční společnost a.s., organizačná zložka Slovensko – správcovská spoločnosť, ktorá spravuje investičné podielové fondy

- AXA d.s.s., a.s. – dôchodková správcovská spoločnosť poskytujúca na Slovensku starobné dôchodkové sporenie (tzv. druhý dôchodkový pilier)

- AXA d.d.s., a.s. – doplnková dôchodková spoločnosť poskytujúca doplnkové dôchodkové sporenie (tzv. tretí dôchodkový pilier)

Investovať do podielových fondov AXA je možné dvoma spôsobmi:

- Spísaním zmluvy so správcovskou spoločnosťou AXA a nákupom podielových listov

- Uzatvorením investičného životného poistenia, kde sa časť poistného investuje – tento spôsob je z pohľadu klientov výrazne drahší a menej výhodný. Svoje o tom popísal aj náš poradca Peter Cmorej v blogu: Prečo neinvestovať cez Investičné životné poistenie

Celkovo 10 podielových fondov spadá do pôsobnosti správcovskej spoločnosti AXA. Tieto otvorené podielové fondy sú dostupné pre bežných klientov a minimálna suma investície v nich je otázka desiatok prípadne stoviek eur.

Nasledujúci obrázok znázorňuje, ako sa aktuálne darí podielovým fondom AXA (údaje k 31. augustu 2017):

Výber fondov nie je vhodné realizovať na základe ich historickej výkonnosti. Pre správny výber je potrebné zohľadniť viacero faktorov ako poplatky, územná a odvetvová štruktúra fondu, rizikový profil fondu a klienta alebo investičný horizont… Preto je na mieste opýtať sa v týchto veciach svojho poradcu. 🙂

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Pri dlhodobom investovaní je dôležitá cena

Ak investujete dlhodobo na dôchodok prostredníctvom podielových fondov, tak dbajte na to, akú odmenu si za manažovanie investície nechá správcovská spoločnosť. V dlhodobom horizonte totiž rozhodujú desatinky.

Správcovský a výkonnostný poplatok podielových fondov

Správcovský poplatok si určuje správcovská spoločnosť, ktorá riadi investíciu a rozhoduje o tom, aké cenné papiere podielový fond nakúpi. Za to jej prináleží odmena. Odmena je vyrátaná každý rok ako príslušné percento z hodnoty majetku, ktorý spravuje. Dobrá správa majetku pre správcovskú spoločnosť znamená prílev nových investícií zo strany investorov, čím sa jej následná odmena zvyšuje. Preto je motivácia správcovskej spoločnosti dosahovať dobré zhodnotenie.

Niektoré správcovské spoločnosti sú priamo ohodnotené dosiahnutou výkonnosťou – tzv. performance fee, keď si za dobré výsledky fond navýši odmenu. Výkonnostný poplatok pri dlhodobom investovaní nie je vhodnou voľbou pre investorov, navýši náklady spojené s investíciou a tlmí výnos pri dobrých výsledkoch trhov. Preto je ideálne investovať vo fondoch, ktoré výkonnostný poplatok nemajú prípadne sa priplatiť si za performance fee oplatí len pri fondoch, ktoré prevyšujú výkonnosťou benchmark.

Príklad z praxe

To, čo spôsobuje rozdiel v správcovskom poplatku znázorňuje nasledujúci graf. V ňom sú tri rôzne investície v troch rôznych podielových fondoch:

- Fond A má správcovský poplatok prehnane vysoký – až 3%

- Fond B má správcovský poplatok 1,5%

- Fond C má správcovský poplatok 0,3% avšak nemá aktívnu správu investície

Aký bude rozdiel vo výške investičného účtu, za predpokladu, že všetky fondy dosiahnú rovnaké hrubé zhodnotenie 7% p.a.?

Pri investícii 100 eur mesačne sú rozdiely nasledovné:

| Investičný horizont | 10 r. | 15 r. | 20 r. | 25 r. | 30 r. |

| Fond A | 14719 € | 24549 € | 36508 € | 51058 € | 68760 € |

| Fond B | 15911 € | 27692 € | 43089 € | 63212 € | 89512 € |

| Fond C | 16940 € | 30537 € | 49341 € | 75347 € | 111313 € |

Tabuľka dole znázorňuje rozdiel v stave investičného účtu prerátaný na počet sto-eurových vkladov.

| Rozdiel medzi A a B | -12 | -31 | -66 | -122 | -208 |

| Rozdiel medzi A a C | -22 | -60 | -128 | -243 | -426 |

| Rozdiel medzi B a C | -10 | -28 | -63 | -121 | -218 |

Napríklad pri tridsať ročnom investovaní vo fonde A a fonde C je rozdiel v stave investičného účtu spomedzi všetkých kombinácii v tabuľke najväčší. Vo fonde C je po 30 rokoch investovania stav účtu až o 42 553 eur vyšší, čo predstavuje zhruba 426 sto-eurových vkladov.

Ak si teda sporíte v drahom fonde a robíte to takto dlhodobo, môže vás to vyjsť na poriadný balík peňazí. Pri investovaní sa preto vždy raďte s ľuďmi, ktorí investovaniu dokonale rozumejú. Mať v portfóliu lacné podielové fondy sa oplatí. Oplatí sa tiež poznať poplatky podielových fondov.

Dobrý finančný poradca vám ich ochotne ozrejmí. Fondy A, B a C naozaj na trhu existujú a rozdiely v ich nákladovosti sú reálne. Pretože vy si vyberáte, ako bude vyzerať vaše dôchodkové sporenie.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Ako sa darilo AXA fondom?

Hlavnými udalosťami posledných mesiacov z oblasti svetovej ekonomiky a finančných trhov boli nepochybne situácie spojené s kryptomenou – bitcoin zaznamenáva svoje historické maximá a cenovo posilnili aj iné kryptomeny.

Slovenská ekonomika je podľa všetkého v dobrej kondícii a udržiava si pozitívne tempo hospodárskeho rastu, nízku infláciu sprevádza aj pokles miery nezamestnanosti. A môžeme špekulovať, do akej miery nezamestnanosť ovplyvnila zmena štatistiky a koľko percentuálnych bodov jej k peknému výsledku 7,7% dopomáhajú letné sezónne práce (farmárčenie, stavebníctvo a pod.) Na slovenskom trhu nehnuteľností naopak došlo k medziročnému nárastu cien až o viac ako 7%.

Čínska ekonomika si stále udržiava pekelné tempo rastu s dvojcifernými hodnotami a americké akciové indexy tiež prekonávali svoje maximá.

Trhom sa teda v globálnom merítku darí a manažéri fondov tak nemajú plné ruky práce pri výbere vhodných akciových titulov, ktoré by majetok fondov vedeli nasmerovať k zaujímavým výnosom.

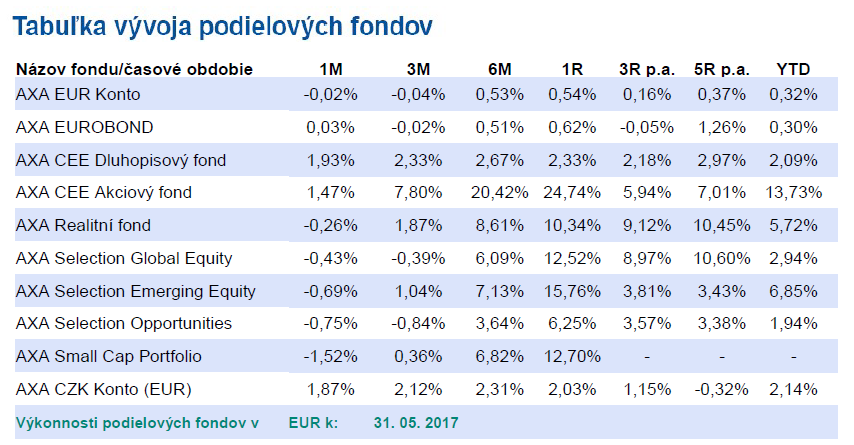

Z posledného spravodaja od správcovskej spoločnosti AXA (z 15. júna 2017) sa ani podielovým fondom AXA nedarilo zle:

A aby tento článok nevyznel propagačne, tak vám nabudúce prinesieme prehľad fondov aj z iných správcovských spoločností. 🙂

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Kam investovať? Podielové fondy demografických zmien

V lete roku 2011 populácia Zeme prekročila hranicu 7 miliárd a populačná explózia zďaleka nekončí! Do roku 2050 by svet malo obývať 9,5 miliardy ľudí. Zároveň je trendom starnutie populácie, a to kvôli prístupnejšej a efektívnejšej zdravotnej starostlivosti, či zavádzaniu technológií do výrobných procesov. Všetky tieto demografické zmeny s vysokou pravdepodobnosťou predikujú štruktúru populácie v budúcnosti.

Keďže sa tieto zmeny nedejú náhle, ale postupne, niekoľko desiatok rokov, je ich možné pomerne spoľahlivo identifikovať a predpovedať.

Tieto demografické trendy a zmeny tak ovplyvňujú dlhodobú ziskovosť niektorých firiem. Investovanie do podielových fondov, ktoré vedia identifikovať spoločnosti, ktorých hospodárske výsledky korelujú s vývojom demografie, by malo pre investora znamenať, že sa jeho investícia povezie na trende rastu pri nízkej miere volatility. Investor tak vsádza na relatívne dobre predvídateľnú budúcnosť s nízkym vplyvom hospodárskeho cyklu.

Predpokladaný nárast strednej vrstvy obyvateľstva vyspelejšej časti Ázie so sebou prináša budúci dopyt po zdrojoch, ktoré podporujú urbanizáciu – tá bude sprevádzaná nárastom spotreby, nárastom dopytu po službách bankovníctva a poisťovníctva, či zvýšenou starostlivosťou o zdravie.

Nárast populácie dožívajúcej sa vyššieho veku bude spojený s nárastom chorobnosti, na ktorý pozitívne zareaguje dopyt po liekoch, z čoho bude ťažiť okrem iného aj farmaceutický priemysel.

S rastom počtu dôchodcov narastú aj výdaje spojené s ich dôchodkovým zabezpečením. Zmena životného štýlu mladej populácie spôsobí taktiež nárast výskytu obezity a cukrovky a na svoje si prídu aj najrôznejšie online služby, či služby cestovného ruchu.

Vo všetkých sférach ekonomiky a bez akejkoľvek špecifikácie na región dokáže manažér podielových fondov tieto firmy identifikovať a vybrať spomedzi nich tie, ktoré dokážu na demografických trendoch profitovať.

Dobrý podielový fond nielenže dokáže tieto spoločnosti identifikovať, ale hlavne dokáže aj vyselektovať spomedzi nich lídrov trhu, ktorí ponúkajú relatívne zaujimavý predpokladaný výnos pri rozumnej miere rizika. Z nich potom dokáže vyskladať portfólio také, ktoré investorom prinesie úžitok a profit.

Podielové fondy demografických zmien sú jednoznačne zaujímavou príležitosťou na zhodnocovanie kapitálu drobných investorov, či pravidelné sporenie v dlhodobom horizonte, napríklad dôchodkové sporenie.

Fidelity Funds – Global Demographics Fund

Typickým zástupcom fondov v tejto kategórii je fond Demographics od správcovskej spoločnosti Fidelity (FIL Investment Management). Najmenej 70 % prostriedkov tohto fondu je investovaných do akcií spoločností z celého sveta, ktorým môžu prospieť demografické zmeny. Stratégia fondu je investovanie do spoločností v oblasti zdravotníctva a spotrebného priemyslu, ktorým môžu prospieť dôsledky rastúcej očakávanej dĺžky života v starnúcich populáciach a tvorba bohatstva na rozvíjajúcich sa trhoch. Fond môže investovať až 30 % aktív na rozvíjajúcich sa trhoch.

Základné údaje fondu

|

Kategória fondu: |

Globálny akciový |

|

Založenie fondu: |

14. mar 2012 |

|

Benchmark: |

MSCI AC WORLD (N) |

|

Nákladovosť fondu (TER): |

1,99 % |

|

Veľkosť fondu: |

159 mil USD |

|

ISIN kód: |

LU0528227936 |

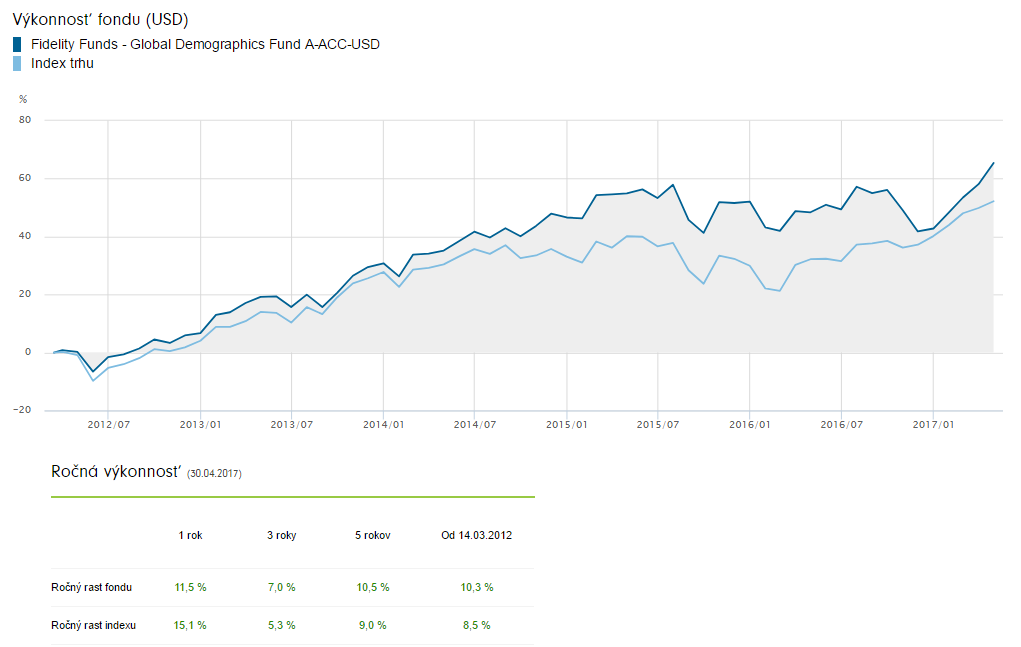

Výkonnosť fondu

Ako znázorňuje tmavomodrá krivka, kumulatívna výkonnosť tohto fondu je nad benchmark. A aj anualizovaná výkonnosť atakuje dvojciferné čísla.

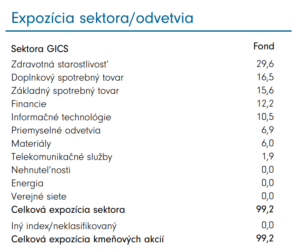

Pozície fondu

Podľa aktuálnej mesačnej správy je až takmer tretina prostriedkov fondu alokovaná v akciách firiem odvetvia zdravotnej starostlivosti. Druhú tretinu fondu tvoria spoločnosti pôsobiace v odvetví spotreby (spoločnosti ako Colgate-Palmolive Co. alebo L´oreal SA.) Zvyšok dopĺňajú financie (bankovníctvo a poisťovníctvo), či sektor IT.

Investovať je možné do fondu denominovaného v USD, ale aj do fondov, ktoré sú denominované a hedgované na EUR. Investíciu je možné uskutočniť napríklad prostredníctvom platformy od European Investment Centre o.c.p, kde je možné investovať už aj s malými sumami rádovo v desiatkách eur.

Každá investícia so sebou prináša riziko, no pravidelným investovaním malých finančných prostriedkov viete toto riziko minimalizovať.

No stále platí staré známe: Pri investovaní voľných finančných prostriedkov sa vždy raďte s vaším finančným poradcom. 🙂

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Kam investovať? Hedge fond dostupný aj pre malých investorov.

Ak máte v ľavom vrecku zvyšných pár stovák tisíc eur, tak si ich môžete dovoliť zainvestovať aj napríklad v hedge fondoch. Ak toľko prostriedkov nemáte, tak nemusíte hneď hádzať flintu do žita. Trh na vás nezanevrel a možnosti alternatívneho investovania sú k dispozícii aj pre vás.

Klasický podielový fond vs. hedge fond

Najprv si priblížime, aký je rozdiel medzi hedgovým fondom a podielovým fondom. Už ste pravdepodobne postrehli, že veľkosť majetku potenciálnych investorov je jeden z hlavných rozdielov, no tých rozdielov je viac:

| Podielový fond | Hedge fond | |

| Likvidita: | denne | mesačne / štvrťročne |

| Minimálna investícia: | desiatky eur | desiatky tisíc eur |

| Obmedzenia portfólia: | definované manažérmi v súlade s UCITS | definované manažérmi |

Hedge fondy sa vyznačujú bariérou vstupu a sú určené hlavne pre majetných alebo inštitucionálnych investorov.

Najdôležitejším rozdielom však je spôsob investovania. Pri investovaní v klasickom fonde je výber investičných nástrojov obmedzený smernicou UCITS. Pri tradičných hedge fondoch za rozloženie portfólia investorov a ich majetok plne zodpovedá manažment hedge fondov a nemá limity.

Preto je teoretická rizikovosť hedge fondov vyššia ako rizikovosť klasických podielových fondov. Prečo teoretická? Pretože manažment hedge fondu vyberá portfólio bez akéhokoľvek obmedzenia a pri správe majetku sa reálne spoliehate na znalosti a schopnosti manažéra spolu s tímom odborníkov.

Hedge fondy odolávajú kríze

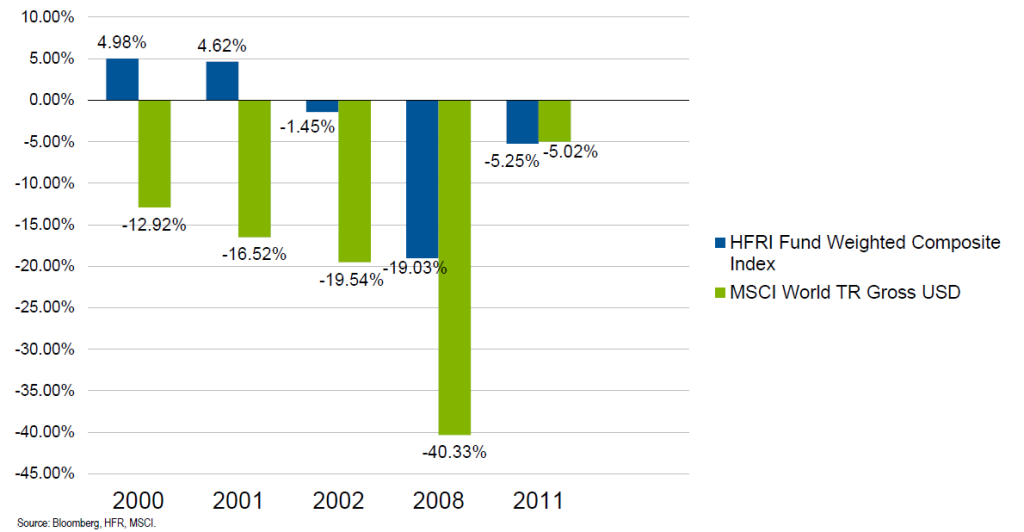

Porovnanie historickej výkonnosti hedge fondov vo vybraných krízových rokoch znázorňuje nasledujúci obrázok:

Modrý stlpec znázorňuje index hedgových fondov, zelený stĺpec predstavuje index MSCI, ktorým sa meria výkonnosť globálnych trhov. Zaujímavosťou je, že v rokoch 2000 a 2001 si hedge fondy držali pozitívne zhodnotenie napriek prepadu trhov a v roku 2008, keď sa svetom preháňala globálna kríza, sa to hedge stratégie dotklo iba z polovice. No vyskytli sa aj prípady, ktoré sa spod priemeru vymykajú, keď kríza položila tieto fondy na kolená. Asi najznámejším prípadom je spoločnosť Long Term Capital Management, ktorá sa do problémov hraničiacich s insolventnosťou dostala v roku 1998.

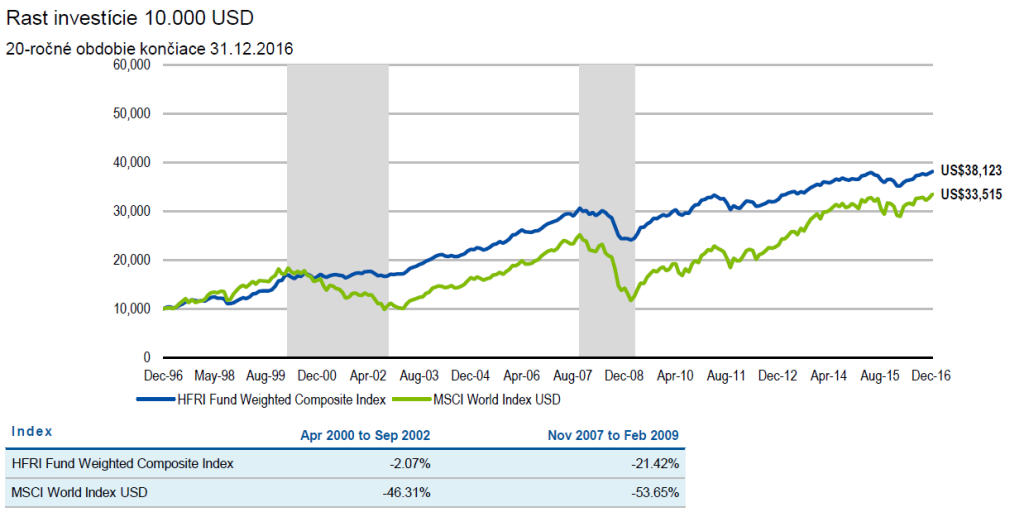

Jednoducho aktívny prístup portfólio manažérov v hedge fondoch riziko prepadu investície počas krízy znižuje. A z dlhodobého hľadiska má investícia predpoklad dosiahnuť zhodnotenie nad globálny index.

Mieru prepadov a reakcie hedge fondov si môžete všimnúť v svetlosivom stĺpci, ktorý označuje krízové obdobia. V roku 2002 bol prepad trhu -21,42%, no hedge fondy tento prepad postretol iba z 1/10. Tiež sa manažéri fondov zachovali veľmi pohotovo v prípade globálnej finančnej krízy v roku 2008/09 a i keď sa recesia prejavila aj v portfóliách hedge fondov, ich prepad bol ani nie ½ reálneho poklesu trhu.

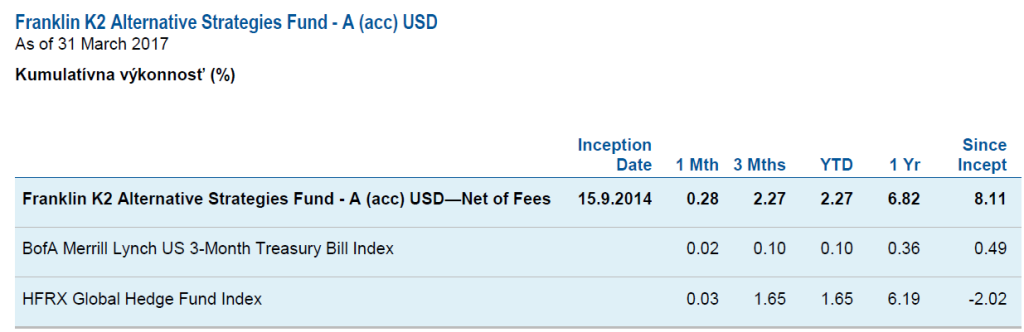

Franklin K2 Alternative Strategies Fund

Predstaviteľov alternatívnej investície dostupnej pre retailových klientov môže byť viacero, dnes sa však budeme venovať konkrétnemu fondu od správcovskej spoločnosti Franklin Templeton, a to: Franklin K2 Alternative Strategies Fund

Základné údaje fondu

| Kategória fondu: | Alternativ / multistrategy |

| Založenie fondu: | 15. sep 2014 |

| Benchmark: |

BofA Merrill Lynch US 3-Month Treasury Bill Index HFRX Global Hedge Fund Index |

| Nákladovosť fondu (TER): | 2.74% |

| Veľkosť fondu: | 1 110 104 194 USD |

| ISIN kód: | LU1093756168 |

Výkonnosť fondu

Výkonnosť tohto fondu prekonáva benchmark, no na zhodnotenie úspešnosti stratégie tohto fondu je ešte priskoro. Fond ešte nemá za sebou siahodlhú históriu a šikovnosť portfólio manažérov preverí až čas.

Investovať je možné do fondu denominovaného v USD, ale aj do fondov, ktoré su denominované v EUR alebo v CZK, ktorých výkonnosť je blízka výkonnosti fondu v eurách. Investíciu je možné uskutočniť napríklad prostredníctvom platformy od European Investment Centre o.c.p, kde je možné investovať už aj s malými sumami rádovo v desiatkách eur.

Princíp K2 Alternative Strategies Fund

Fond of Franklin Templetonu nie je rýdzo hedgový fond, avšak správcovská spoločnosť využíva znalosti externých portfólio manažérov, ktorých si na základe ich dosiahnutých výsledkov selektuje. V konečnom dôsledku fond K2 Alternative Strategies riadia portfólio manažéri pôsobiaci a zodpovedajúci za správu majetku v hedge fondoch ako PSAM, Halcyon, Chatham, Lazard, Loomis, Basso, Graham, EMSO, Chilton, Impala, Wellington, Jennison, Portland Hill… v ktorých nie je možné investovať, nie to s desiatkami eur, ale ani desiatkami tisíc eur. 🙂

Aké výhody alternatívne investovanie prináša?

Alternatívne investície nie sú bežne dostupné pre bežných klientov, ale trh ponúka prostredníctvom fondu K2 Alternative Strategies aj malým investorom využívať znalosti najzdatnejších portfólio manažérov z celého sveta.

Hedge fondy majú predpoklad odolávať krízam a prepadom v čase hospodárskej recesie, a preto sa hodia do turbulentných období. Nevýhodou v porovnaní s „klasickými“ aktívne spravovanými akciovými alebo dlhopisovými fondmi je o niečo vyšší poplatok za správu.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.